7/19(水)、日本政府観光局(JNTO)から2023年6月の訪日外客数が発表されました。

コロナ禍では水際対策を徹底的に強化し、世界から「鎖国」とまで揶揄された日本ですが、いよいよ訪日客数も本格的に戻ってきて、経済への好影響が期待されます。

6月の訪日外客数の内容とともに、私が注目するインバウンド関連3銘柄を紹介します。

インバウンド関連銘柄への投資に興味のある方の参考になれば幸いです。

■6月の訪日外客数は207万人!

日本政府観光局(JNTO)が7/19(水)に発表した6月の訪日外客数は207万人(2,073,300人)でした。

2019年同月比で72.0%と、まだまだコロナ前の水準には届きませんが、回復基調が続いており、200万人を超えたのは2020年2月以来です!

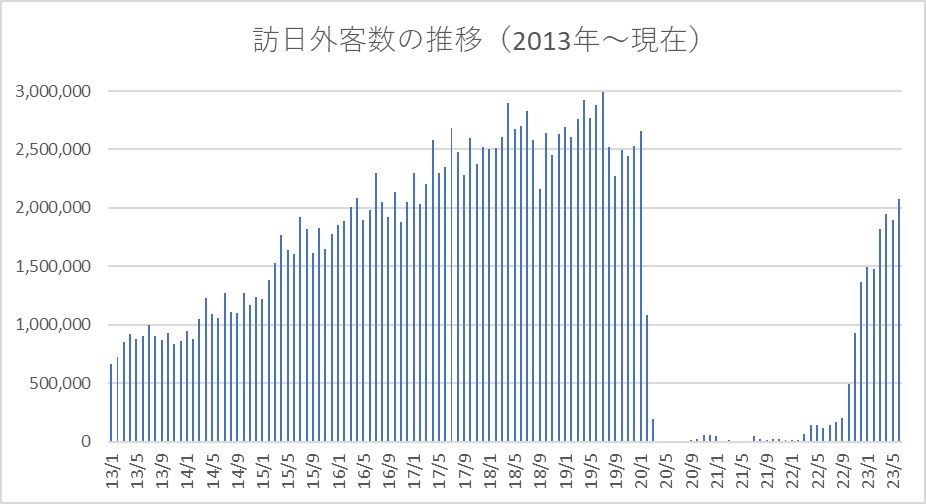

2013年以降の月別の訪日外客数の推移は以下の通りです。

まだまだ完全回復とはいきませんが、だんだんと回復が鮮明になってきています。

円安(先週金曜日時点:1ドル=141.79円、1ユーロ=157.76円)ということもあり、また世界と比べるとインフレも緩やかであり、外国人観光客から見ると日本への旅行は割安ですので、今後も訪日外客数が増えていくことを期待したいですね。

■国・地域別の内訳は?

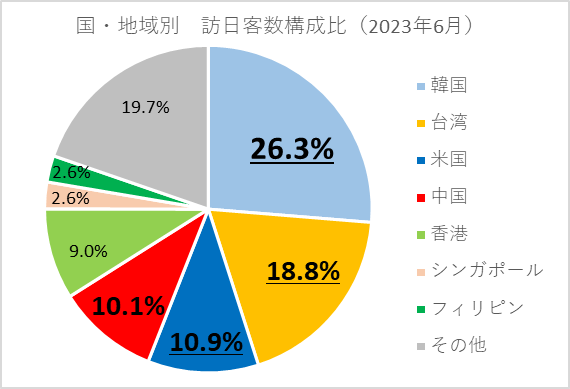

207万人の国・地域別の内訳は以下の通りです。

一番多かったのは26.3%の韓国で全体の約1/4を占め、18.8%の台湾が続きました。

3位には10.9%の米国が入り、上位3カ国・地域で56.0%と過半数を占めます。

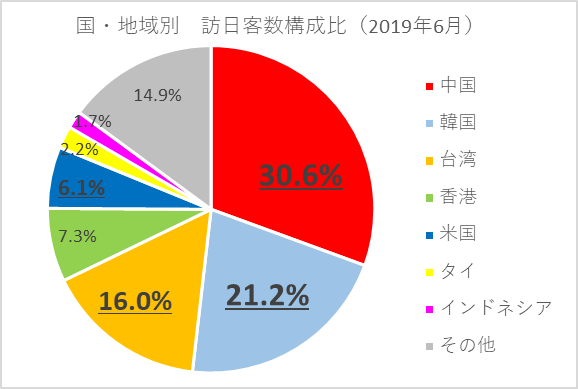

比較対象として、コロナ禍前の2019年6月の国別内訳を見てみましょう。

1位は中国で30.6%でした。

2位に21.2%の韓国、3位に16.0%の台湾と、距離的にも近いアジア3カ国・地域で67.8%を占めました。

米国は6.1%でした。

2019年と比べると、中国からの来日者数の比率が圧倒的に少ないことがわかります。

「以前より、欧米の人が多いなぁ」と感じている方もいるかもしれません。

米中両国の比率を比べると、その違いが明らかですね。

【中国】

2019年6月:30.6%

2023年6月:10.1%

【米国】

2019年6月:6.1%

2023年6月:10.9%

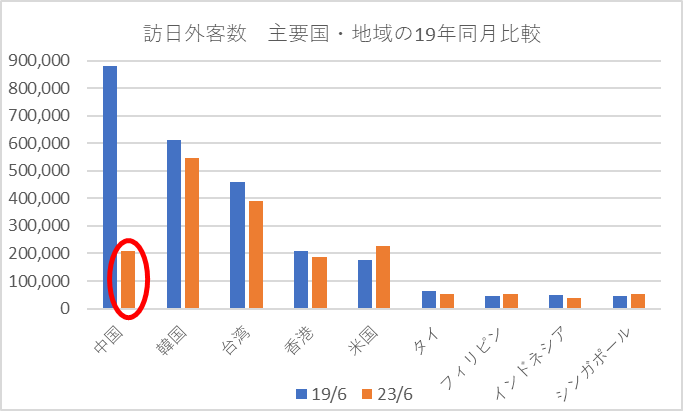

主要国・地域の訪日外客数を19年5月と比べると以下の通りです。

19年を上回っているのは米国(+29.2%)、フィリピン(+15.7%)、シンガポール(+15.5%)です。

一方で、中国は2019年の24%ほどにとどまっています。

(2019年6月:880,651人 2023年6月:208,500人、▲76.3%)

ただし、国別の順位を見ると、4月は6位、5月は5位、そしてこの6月は4位と、順位が上がってきており、中国からの訪日外客数の本格回復も近づいているのかもしれません。

■注目3銘柄

訪日外客数が回復する中、私が注目するインバウンド関連3銘柄を紹介します。

特に中国からの訪日外客数が本格回復することで業績への好影響が期待される化粧品、ドラッグストア、百貨店から取り上げます。

・資生堂≪4911≫

1社目は、日本を代表する化粧品メーカー・資生堂です。

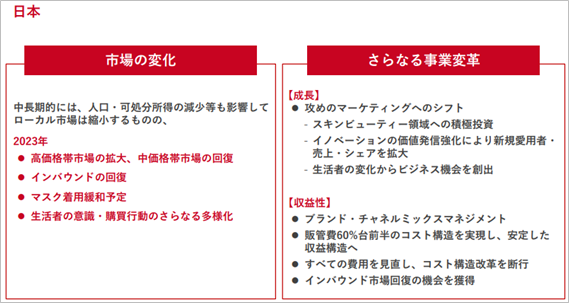

2025年までの中期経営戦略「SHIFT 2025 and Beyond」では日本市場における「再成長」による「収益基盤の再構築」を目指しています。

そして更なる収益性改善のための要素として、「インバウンド市場回復の機会の獲得」を狙っています。

過去5年間のチャートは以下の通りです。

決して高値には見えませんが、それでも先週末時点でのPERは89.1倍、PBRは4.1倍と、決して割安ではありません。

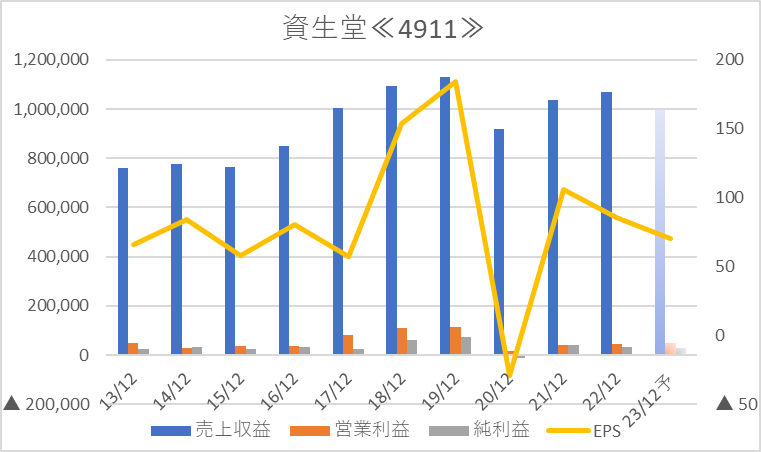

過去10年と2023年12月期予想の業績推移は以下の通りです。

インバウンド銘柄としても注目される同社は、コロナ禍の2020年12月期は赤字に転落し

ました。

足元の2023年12月は減収(▲6.3%)・減益(▲18.1%)の予想となっています。

中国からの訪日外客数がどれだけ早く戻ってくるか。

同社の業績への影響も大きいでしょう。

参考に、四季報コメントは以下の通りです。

【専門店】メイク『インウイ』を化粧品専門店限定ブランドとして23年秋発売、美容情報発信など地域需要活性化。全世界で生産や購買情報など一元化進め、経費効率化。

・マツキヨココカラ&カンパニー≪3088≫

2社目はドラッグストア大手のマツキヨココカラ&カンパニーです。

同社は2021年10月、マツモトキヨシホールディングスとココカラファインが経営統合して誕生しました。

国内3,400店舗以上の店舗ネットワークを誇り、社会生活のインフラを担う企業となりました。(2303年3月末時点:3,409店舗)

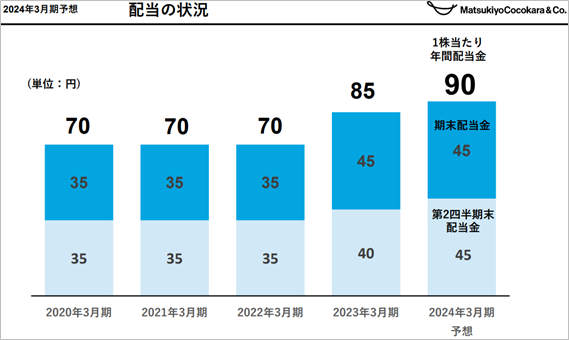

2024年3月期の業績予想は増収(+3.0%)・増益(+3.6%)で、配当も増配予想となっています。

過去5年間のチャートは以下の通りです。

上昇を続けていますね。高値圏です。

先週末時点でのPERは26.8倍、PBRは2.3倍です。

参考に、四季報コメントは以下の通りです。

【統合効果】両社の会員情報を統合、購買データなど基に商品販促の精度向上図る。オンライン注文で最短当日の配達サービス展開、食品や化粧品など品目数で差別化。

・三越伊勢丹ホールディングス≪3099≫

3社目は、百貨店の代表格・三越伊勢丹ホールディングスです。

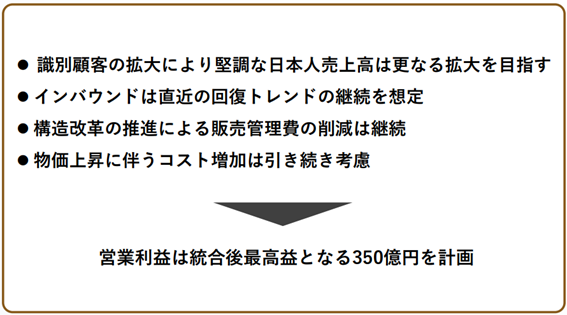

2024年3月期の業績予想は、売上高:+4.6%、営業利益:+18.2%、純利益:▲13.5%です。

営業利益の予想は35,000百万円で、当初2025年3月期に掲げていた統合後最高益を前倒しで狙っています。

もちろんインバウンドの回復傾向も想定されています。

過去5年間のチャートは以下の通りです。

コロナショック以降右肩上がりで推移しています。

リオープンへの期待、中国人観光客がまだ戻り切っていないことも、好材料なのかもしれません。

観光客が増えたタイミングで逆に材料出尽くし、なんてこともあるかもしれませんので、注意が必要ですね。

なお、先週末時点でのPERは19.9倍、PBRは1.0倍です。

前に紹介した2銘柄と比べると、PER・PBRは割安です。

参考に、四季報コメントは以下の通りです。

【強化策】自社カード・アプリ通じた顧客の属性解析に力。客単価向上を企図。伊勢丹新宿店の前期総額売上高は3276億円で過去最高。25年3月期3500億円目標。

■おわりに

国・地域ごとの動きは2019年と異なるものの、全体としては、訪日外客数は増加しています。

まだまだ中国が戻ってきていませんが、今後戻ってくれば恩恵を受ける銘柄はたくさんありそうですね。

欧米からの観光客は宿泊や食事などにお金を使い、中国からの観光客は消費にお金を使うと言われます。

本格回復の前に、注目の銘柄の業績をチェックしておきましょう。

島国かつ人口減少が今後進む日本にとって、『観光業』は国が成長していくために重要な産業だと考えています。

国の成長を牽引するような会社を見つけ出し、応援しながら投資していきましょう!

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント