個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

株式投資を学ぶならファイナンシャルアカデミー■本日のチェック銘柄

今日チェックするのは顧客情報管理(CRM)のクラウドサービスを提供するセールスフォース・ドットコム(ティッカーシンボル:CRM)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は1月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は1,536億ドル、従業員数は73,541人です。

私が勤める会社でもセールスフォースのシステムを導入しており、私にとっては比較的身近な銘柄です。

一昨年12月にはビジネスチャット事業を展開するスラック・テクノロジーズ(Slack)を約2兆8900億円で買収したことも話題になりました。

どのようなシナジーが生み出されて成長を続けていくのか、これから注目していこうと思っています。

なお、現在私はセールスフォース・ドットコムの株を保有していません。

■決算発表内容の概要

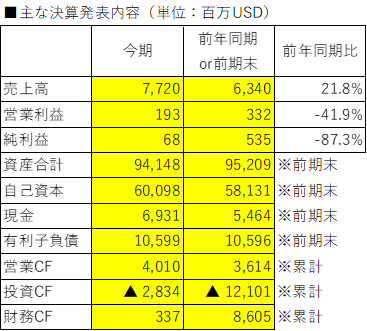

2022/8/24(水)に発表した2022年5~7月期(第2四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

・売上高:Total revenues

・営業利益:Income from operations

・純利益:Net income

・資産合計:Total assets

・自己資本:Total stockholders’ equity

・現金:Cash and cash equivalents

・有利子負債:Debt current, Noncurrent debt

・営業CF:Net cash provided by operating activities

・投資CF:Net cash used in investing activities

・財務CF:Net cash provided by financing activities

■決算発表内容分析のものさし

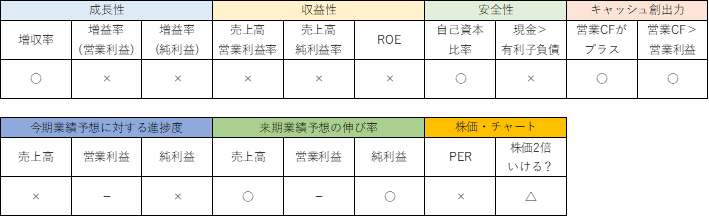

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q2の売上高は前年同期比+21.8%、営業利益は同▲41.9%、純利益は同▲87.3%となりました。

Q2累計の売上高は前年同期比+23.0%、営業利益は同▲69.0%、純利益は同▲90.4%となりました。

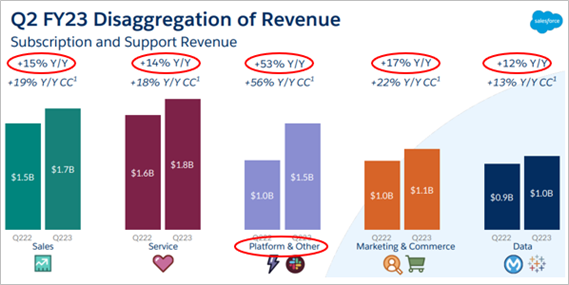

売上高の93%をサブスクリプション&サポート(Subscription and support)が占めます。

その内訳は5つのセグメント(Sales、Service、Platform & Other、Marketing & Commerce、Data)に分けられますが、各セグメントともに売上高は対前年10%以上の成長となりました。

昨年7月に買収が完了したSlackの売上高は「Platform & Other」に含まれます。

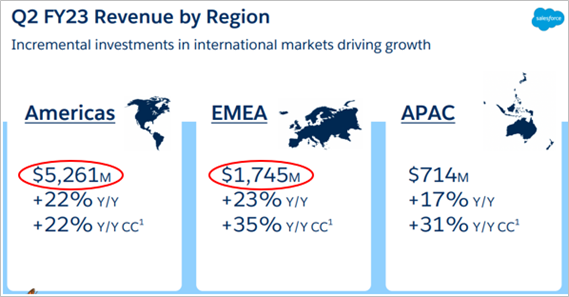

売上高を地域別に見ると、AMERICAS(北米、南米)が全体の68%と主戦場で、EMEA(欧州、中東、アフリカ)が23%で続きます。

●収益性のチェック

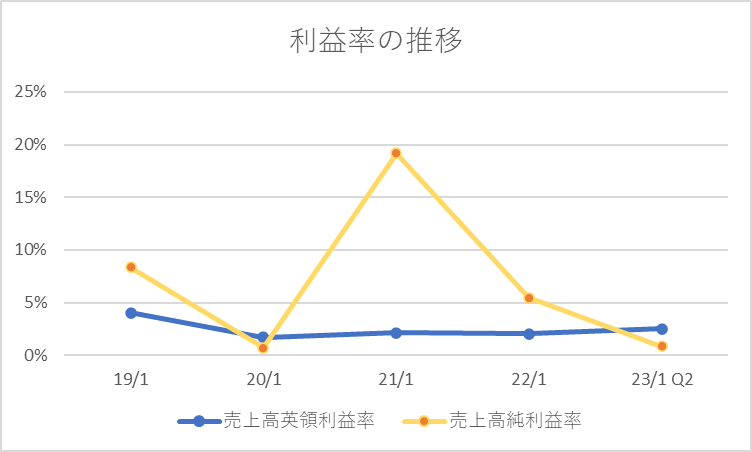

Q2の売上高営業利益率は2.5%、売上高純利益率は0.9%、ROEは0.3%でした。

Q2では営業利益・純利益とも利益が小さく、収益性の指標は非常に小さくなっています。

過去4年(2019年1月期~2022年1月期)と今期Q2の利益率推移は以下の通りです。

●安全性のチェック

自己資本比率は63.8%でした。

保有している現金は6,931百万ドル、有利子負債は10,599百万ドルで、有利子負債が現金を上回りました。

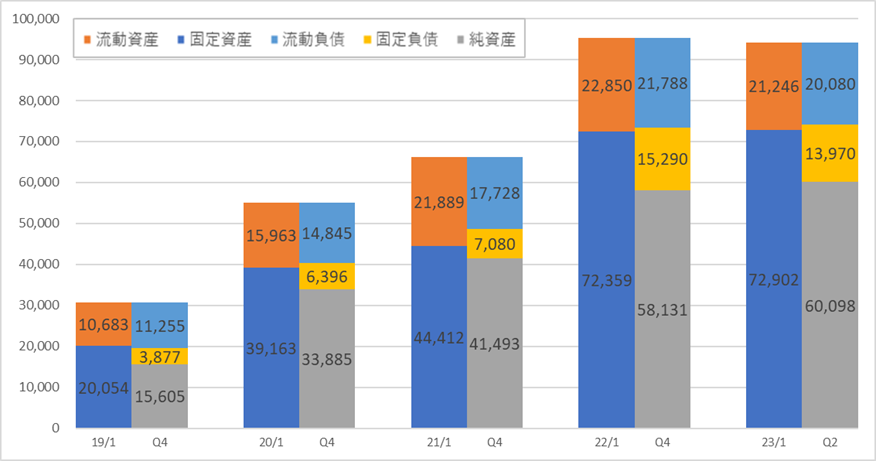

過去4年(2019年1月期~2022年1月期)と今期Q2の貸借対照表の推移は以下の通りです。

同社のBS(貸借対照表)で特徴的なのは、資産合計(94,148百万ドル)の約52%を占める「のれん」(Goodwill:48,568百万ドル)です。

Slack買収によって計上されたものです。

2019年1月期ののれんは12,851百万ドルでした。

3年半で実に3.8倍、350億ドルものれんが積みあがっています。

M&Aによって会社の規模を大きく成長させていることがわかります。

アメリカの会計基準では、日本の会計基準のようにのれんが定期償却されないため、現時点でPLにマイナスの影響は出ていませんが、今後Slack事業が低迷した場合には、巨額の減損損失を計上するリスクをはらんでいます。

Slack事業が今後利益を出していけるのか、注意が必要です。

●キャッシュ創出力のチェック

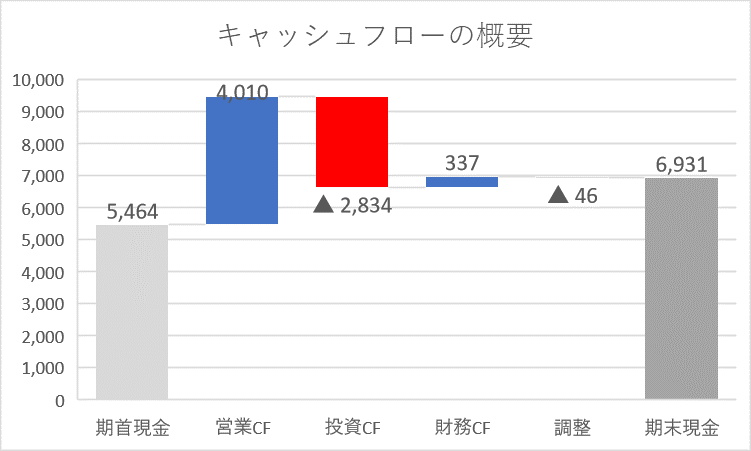

Q1の営業CFは+4,010百万ドルと、キャッシュインとなりました。

累計営業利益213百万ドルを上回りました。

キャッシュフローの概要を図にすると以下の通りです。

本業で稼いだキャッシュ(営業CF)の範囲内で投資活動を行っており(投資CF)、正常な循環といえます。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は売上高:67.4%、純利益:68.4%でした。

Q3の目安である75%には届きませんでした。

前期に買収したSlackが今期は年間を通じて業績に寄与します。

売上高は増加するものの、利益は減益ですので、利益面で改善への道筋が見えてくるかどうか、今後の決算を注目していきたいです。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高は+14.7%、純利益は+177.3%と予想されています。

■株価水準とチャートの動き

9/6(火)の終値は151ドルです。

PERは386倍と非常に高いです。

過去5年の株価の動き(週足)は以下の通りです。

2017年~2021年後半までは右肩上がりに伸びていきましたが、2021年11月以降株価は下落が続いています。

前期(22年1月期)・今期(23年1月期)と2期連続減益予想となっていること、Slack買収に伴う懸念があらわれているのかもしれません。

現在の株価は、2021年11月の高値311ドルから▲51%ほど下落した水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

Q2の売上高は+21.8%の増収となりました。

前期に買収したSlackが今期は年間を通じて業績に寄与することもあり、通期でも+17%増収予想となっています。

同社の決算書で一番気になるところは、貸借対照表にある「のれん」です。

資産合計の約52%を占めており、将来Slackの業績が不振になれば、巨額の減損損失計上リスクを抱えており、とても気になります。

また、のれん償却について、米国会計基準や国際会計基準(IFRS)では定期償却するルールはありませんが、日本基準のように定期償却を導入すべきではないか、という議論があります。

もし日本基準同様に定期償却がルール化されれば、のれん償却が毎年のPLにマイナス影響として反映されることになります。

仮に、日本基準のように20年で償却となれば、年間2,428百万ドル(のれん48,568百万ドル÷20年)がのれん償却費としてPLに計上されます。

過去4年(2019年1月期~2022年1月期)の営業利益は535百万ドル、297百万ドル、455百万ドル、548百万ドルですので、近年の営業利益を大きく上回る費用が生じる可能性もあるということになります。

このインパクトはかなり大きいです。

投資戦略としては、しばらくは手を出さずに静観するのが現在の方針です。

コロナ前の水準の150ドルを大きく割るまでは様子見しようと考えています。

私は今年に入ってからSlackと同じビジネスチャット事業を展開するChatwork株を買いましたが、ビジネスチャット事業はまだまだ市場開拓余地があり成長性があると考えています。

問題はあまりに高額な買収額です。

約2兆8900億円という巨額での赤字企業Slack買収。

この成否が評価されるのは数年後になりますが、果たしてどうなりますか。

将来の期待値以上に数年後の巨額の減損損失リスクの方が大きいと、現時点では感じています。

BtoBビジネスが中心のせいか、日本人の知名度は低い銘柄だと思いますが、Slackも含めて将来的な成長が期待できる銘柄ではありますので、今後もじっくり観察を続けたいと思います。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【セールスフォース】22/5/31決算発表内容と私の投資戦略

※22/5/31(火)に発表した2022年2月~4月期(第1四半期)決算についての記事です。

・【セールスフォース】22/3/1決算発表内容と私の投資戦略

※22/3/1(火)に発表した2021年11月~2022年1月期(第4四半期)決算についての記事です。

・【セールスフォース】21/11/30決算発表内容と私の投資戦略

※21/11/30(火)に発表した2021年8月~10月期(第3四半期)決算についての記事です。

コメント