こんな方に読んで頂きたい記事です。

債務超過って何?!米・マクドナルド倒産しちゃうの?!心配!

米・マクドナルドの財務状態に興味があります!

高配当銘柄は危ないって聞いたので不安なのですが・・・

ハンバーガーを買うより、株を買いたいタイプです!

みんな大好きマクドナルド!

本部がアメリカって知ってました?

あ、それは知ってますね!

その米・マクドナルド、実は「債務超過」って知ってました?

「え?そうなの?!知らなかった!債務超過ってやばいんじゃないの?」という方も多いのではないでしょうか。

この記事では、債務超過にも関わらず連続増配を続ける米・マクドナルドの財務のからくり、米国市場において重要視されるフリー・キャッシュ・フローと言われる指標について、紹介します!

■債務超過とはどういう状態?どんなリスクがある?

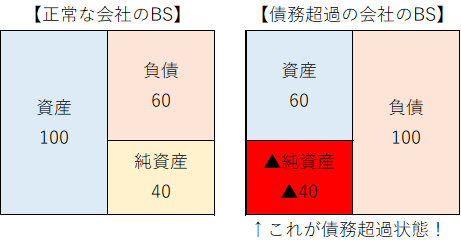

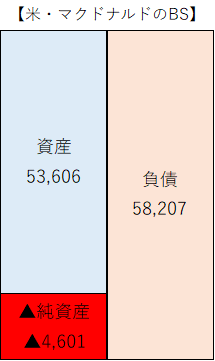

「債務超過」(さいむちょうか)とは、企業が保有している「資産」(現金、売掛金、固定資産、など)よりも、支払いをしないといけない「負債」(買掛金、借入金、など)が多い状態のことを言います。

債務超過の状態を貸借対照表(BS)で図解すると、以下のようなイメージです。

手元にある現金、商品、建物や土地といった固定資産、これらをすべて売り払ったとしても、借入金、仕入代金を払いきれない状態であり、財務状態は決して良くありません。

一般的に、債務超過になってしまう原因は以下の通りです。

・保有している資産(例えば株式)の価値が大幅に下落したため

・新規事業や大型投資で失敗したため(設備の減損損失を計上)

債務超過になった場合、次のようなリスクが生じます。

・取引先との関係が悪化する

・企業としての信用を失う

・上場企業の場合、上場廃止になる

(債務超過が1年以上続くと上場廃止、という日本取引所グループの基準に抵触)

ただし、「債務超過=倒産」ではありません。

もちろん良い財務状態ではありませんので、長く債務超過が続けば倒産する可能性は高まりますが、債務超過になったからといって即倒産というわけではありません。

企業が倒産するのは「キャッシュが尽きた時」です。

手形の不渡りを2回だすと銀行取引停止処分となり、資金が回らなくなり、倒産となります。

■米・マクドナルドはいつから債務超過なの?

では、米・マクドナルドの財務状態を見ていきましょう。

直近の2021年10~12月期(第4四半期)決算のBSは以下の通りです。

負債が資産を上回る、債務超過の状態です。

一体いつから債務超過なのか?

その答えは「2016年」からです。

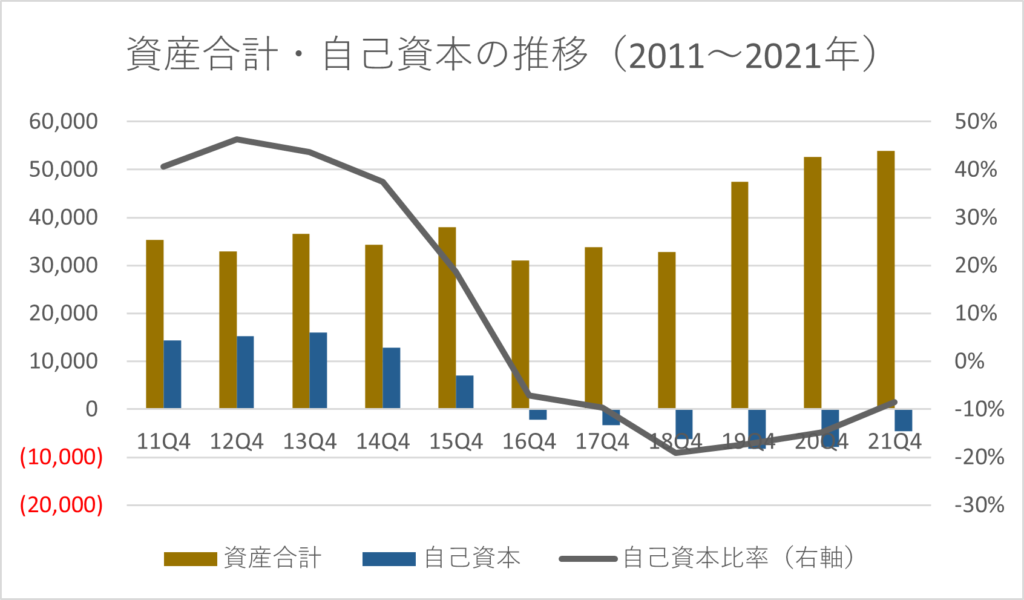

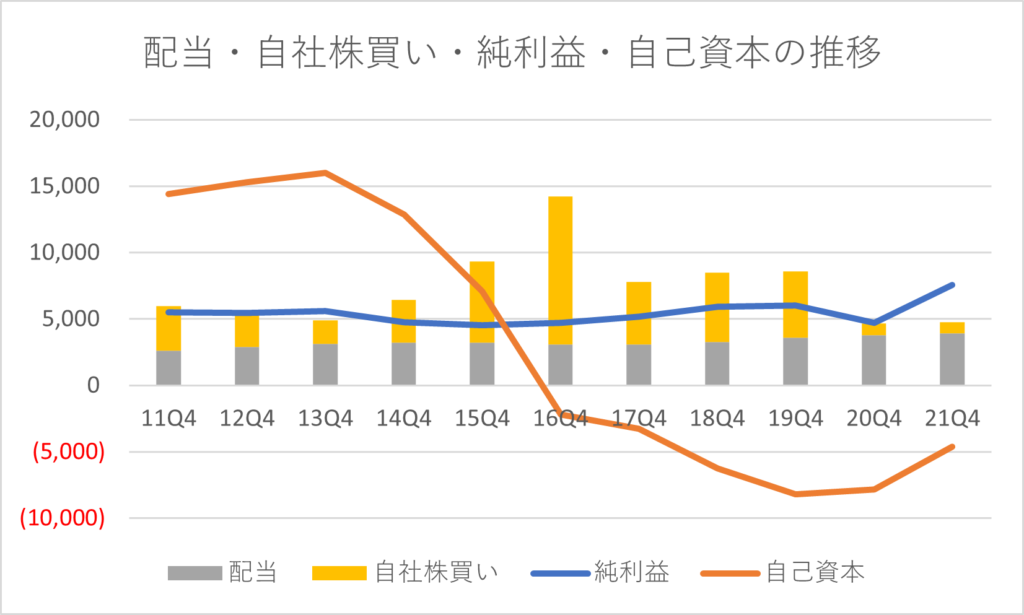

歴史を紐解くべく、2011年Q4時点~2021年Q4まで、10年間の財務諸表を遡ってみました。

資産合計と自己資本の推移は以下の通りです。

2014年頃から自己資本が減少し始め、2016年から債務超過状態になっています。

以来5年間、債務超過状態が続いています。

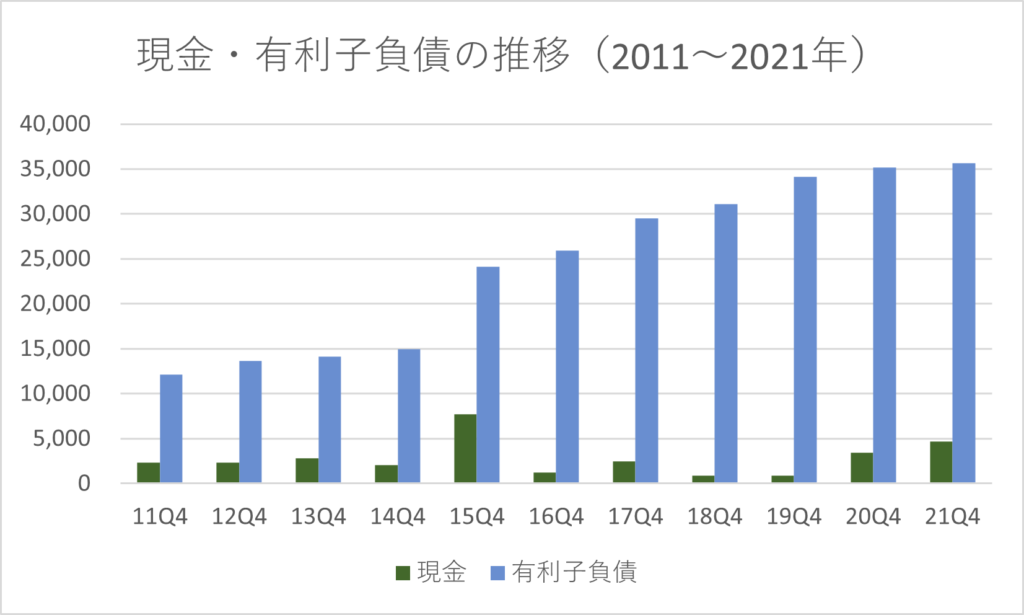

次に、同期間の現金、有利子負債の推移を見ていきます。

現金は2015年に一時的に大きく増加しましたが、翌年には大きく減少し、低水準で推移しています。

一方の有利子負債は、現金よりもかなり多い状態が続いています。

特に2015年に大きく増加し、その後も年々残高が増えています。

有利子負債が増えるということは、同時に手元の現金も増えるはずですが、そうはなっていません。

借入で得た現金はどこに消えたのでしょうか?

■借入で得た現金はどこに消えたのか?

借入で現金を得ていても、もし事業が赤字であれば、現金は貯まらないことになります。

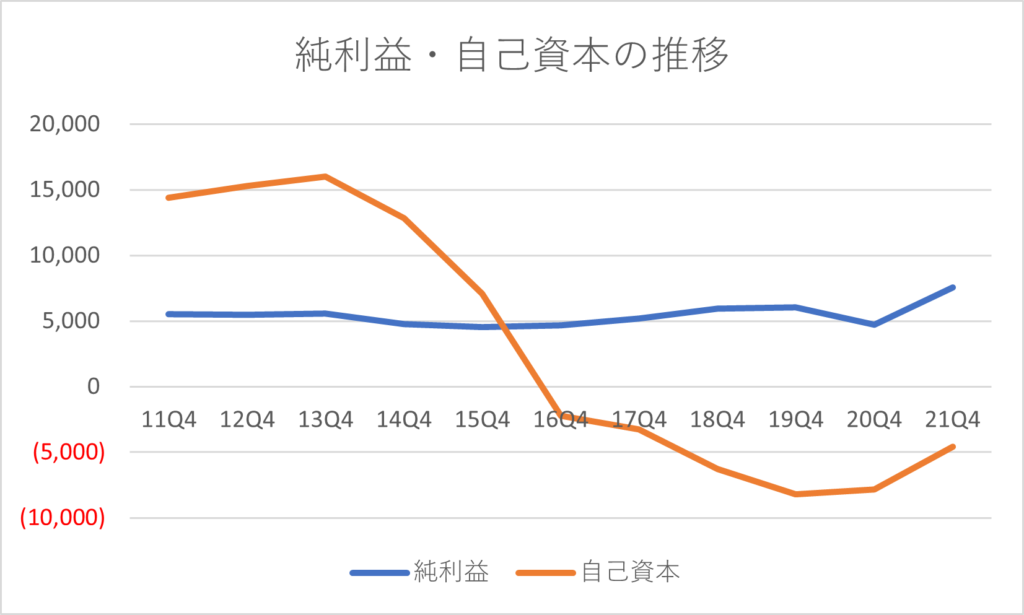

そこで、純利益の推移と、自己資本の推移を見てみましょう。

過去10年に渡り安定して利益を残し続けています。

赤字の年はないため、「事業が赤字のため現金が残らない」という仮説は該当しません。

同じグラフに、配当、自社株買いの金額を加えます。

2015年以降、利益の金額を大きく上回る額の配当・自社買いが行われています!

これこそが、借入で得た現金が消えてしまった理由、借入をしているにもかかわらず手元に現金が残らない理由、そして債務超過になった理由です。

つまり・・・

債務超過であることは気にせず、配当を支払うため、自社株買いをするために、借金をしている

ということなのです!

え、そんなのありなの?!

■米国市場はフリー・キャッシュ・フロー(フリーCF)を重視!

有利子負債が多い上に、債務超過、しかも借入したキャッシュを事業への投資ではなく株主還元に使う。

日本の市場ではあまり受け入れられなさそうな財務状態・株主還元方針ですが(日本では自社株買い規制の話もでているくらいですし・・)、米国では受け入れられています。

マクドナルドの財務状態が受け入れられているポイントは、米国市場で重視されている「フリー・キャッシュ・フロー(フリーCF)」という指標です。

GAFAの一角、あの米・アマゾンも、フリーCFを最重要財務指標と位置付けています。

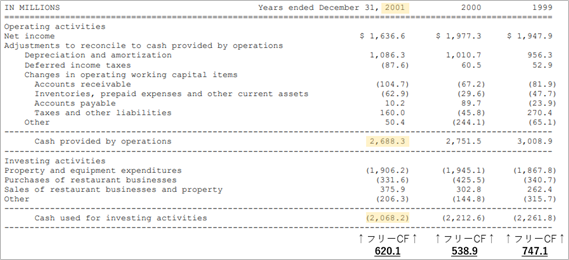

フリーCFとは、その名の通り「自由に使える現金(キャッシュ)がどれだけあるのか」を示します。

本業で得た現金である「営業キャッシュ・フロー」(営業CF:通常はプラス)と、将来の事業成長のための設備投資などに使われる現金である「投資キャッシュ・フロー」(投資CF:通常はマイナス)を合算して求めます。

例えば営業CFが+100、投資CFが▲40だとすると、フリーCFは+60です。

本業で100の現金を稼いだ。そのうち40を設備投資に使った。残る60は自由に使える現金、というわけです。

キャッシュ・フロー計算書の基礎知識については、危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!もご参照下さい。

企業は赤字になっても倒産はしません。

債務超過になっても倒産はしません。

倒産するのは「キャッシュが尽きた時」です。

それだけキャッシュが手元に入るのかは重要であり、「Cash is King」「キャッシュは企業活動の血液」とも言われる所以です。

■米・マクドナルドのフリーCFは?

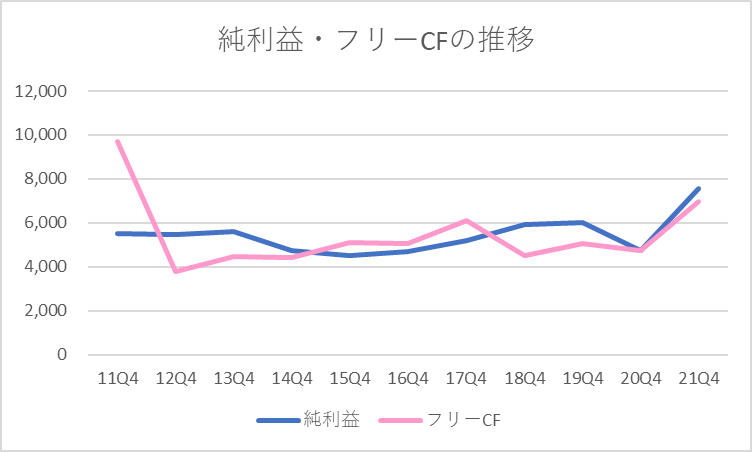

では、米・マクドナルドのフリーCFを見てきましょう。

以下は純利益とフリーCFの推移です。

純利益と同じく、フリーCFも安定して推移しています。

これこそが米・マクドナルドの強みであり、株式市場に評価されているポイントです。

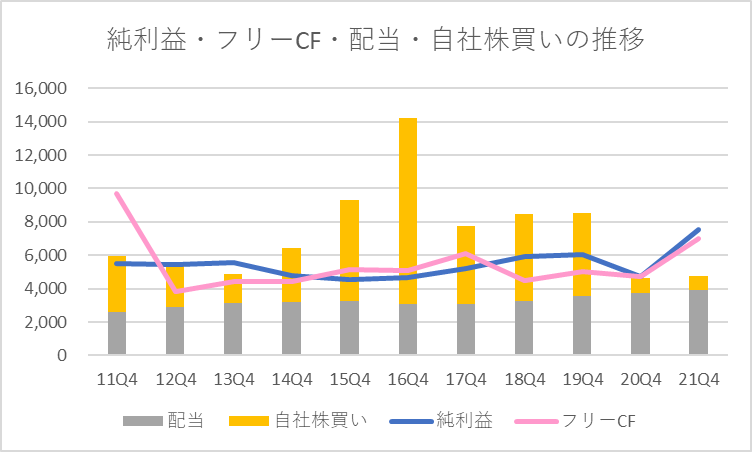

同じグラフに、配当・自社株買いの金額を加えます。

配当・自社株買いがフリーCFを上回る年も多く、かなり積極的に株主還元をしていることがわかります。

個人的には、フリーCFをこれだけ上回る配当還元というのはやり過ぎのように感じるのですが、株式市場に参加する投資家にとってはもちろんポジティブです。

「フリーCFは今後もずっとプラスになるのか?!」はわかりません。

以前日本マクドナルドで発生した使用期限切れ鶏肉問題、異物混入問題など、「食の安全」に関わる問題が今後発生しないとは言い切れませんし、それによって客離れが一気に進むことも考えられます。

ただし、2001年頃のBSE問題の時もフリーCFはプラスでしたし、米・マクドナルドのキャッシュ創出力が非常に強く、安定感があることも事実です。

フリーCFを重視する米国市場の考え方が大きく変わらない限り、配当・自社株買いといった株主還元が継続する限り、たとえ債務超過状態が続いたとしても、それが米・マクドナルド株の人気に水を差すことはなさそうです。

■おわりに

「連続増配企業」と言われる米・マクドナルドが債務超過であることを知り、「大丈夫なの?!」と疑問を抱き、今回色々と調べてみました。

世界的なフランチャイズチェーンを持ち、ブランド力が高く、安定的にキャッシュが創出され、株主還元意識も高いマクドナルドだからこそ、債務超過であっても問題にならないのだと感じました。

今回私が学んだことは主に2点です。

・市場が何を重視しているのかを知ることは大切である

貸借対照表(BS)の面だけを見れば、債務超過ですから、とても投資対象にはなりませんが、フリーCFや、配当・自社株買いといった株主還元も総合的に考え、なぜ債務超過が許容されているのかを理解することの大切さを学びました。

また、これが米国市場に上場している企業の話で、米国市場参加者と日本市場参加者の考え方の違いを理解することの大切さも学びました。

今後も投資を続けながら、様々な考え方を理解し、適切な投資判断をできるようになっていきたいと思います。

そしてもう少し株価が下がってくれたら、米・マクドナルドの株を買いたいです。笑

学びながら、楽しみながら、投資の力を高めていきましょう!

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント