個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米航空大手のサウスウエスト エアラインズ(ティッカーシンボル:LUV)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は258億ドル、従業員数は53,984人です。

米国航空会社の決算発表チェックシリーズ第4弾です!

すでに大手3社、ユナイテッド エアラインズ、アメリカン エアラインズ グループ、デルタ エアラインズについては記事を書いていますので、よろしければご参照下さい。

【ユナイテッド エアラインズ】22/1/19決算発表内容と私の投資戦略

【アメリカン エアラインズ グループ】22/1/20決算発表内容と私の投資戦略

【デルタ エアラインズ】22/1/13決算発表内容と私の投資戦略

サウスウエスト エアラインズは日本と米国を結ぶ国際線の就航がないため、日本人にとっては大手3社に比べて知名度が低いと思いますが、世界最大のLCC(Low Cost Carrier)と言われる格安航空会社です。

米国国内線を中心にした路線網を持ち、低コスト・多頻度の運航が特徴の会社です。

大手3社とは違った特徴を意識しつつ、投資対象として有望かどうか、チェックしていきたいと思います。

なお、現在私はサウスウエスト エアラインズの株は保有していません。

■決算発表内容の概要

2022/1/27(木)に発表した2021年10~12月期(第4四半期)決算の主な内容は以下の通りです。

【主な決算発表内容】(単位:百万ドル)

売上高 (Total operating revenue):5,051(20年:2,013 19年:5,729 20年比:+150.9% 19年比:▲11.8%)

営業利益(Operating income(loss)):195(20年:▲1,169 19年:665 20年比:- 19年比:▲70.7%)

純利益 (Net income):68(20年:▲908 19年:514 20年比:- 19年比:▲86.8%)

資産合計(Total assets):14,842(前期末:15,831)

自己資本(Total stockholders’ equity):10,414(前期末:8,876)

現金 (Cash and cash equivalents):12,480(前期末:11,063)

有利子負債(Current maturities of long-term debt, Long-term debt):10,727(前期末:10,331)

営業CF(Net cash provided by (used in) operating activities):+247(前年同期:▲597)

投資CF(Net cash provided by (used in) investing activities):▲183(前年同期:+91)

財務CF(Net cash used in financing activities):▲564(前年同期:▲540)

■決算発表内容分析のものさし

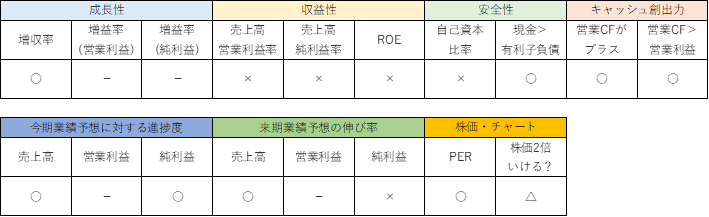

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

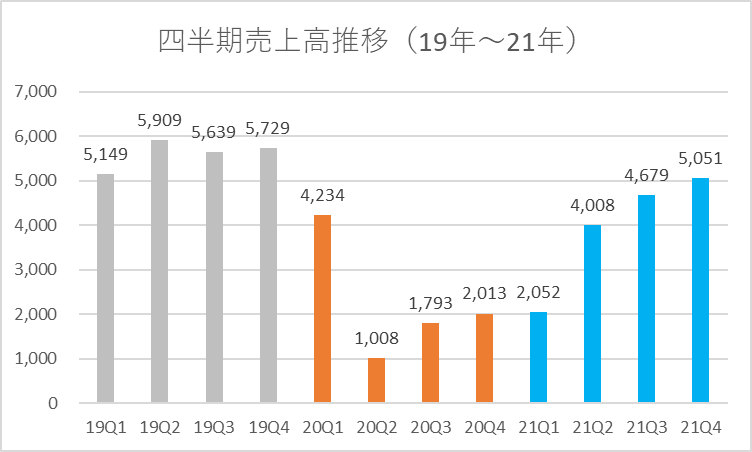

Q4の売上高は20年同期比+150.9%、19年同期比▲11.8%でした。

通期の売上高は20年比+74.5%、19年比▲29.6%でした。

20年比では改善されましたが、コロナ前の19年比ではまだ70%程と低迷が続いています。

※ユナイテッド航空:19年比57%程 アメリカン航空:65%程 デルタ航空:64%程

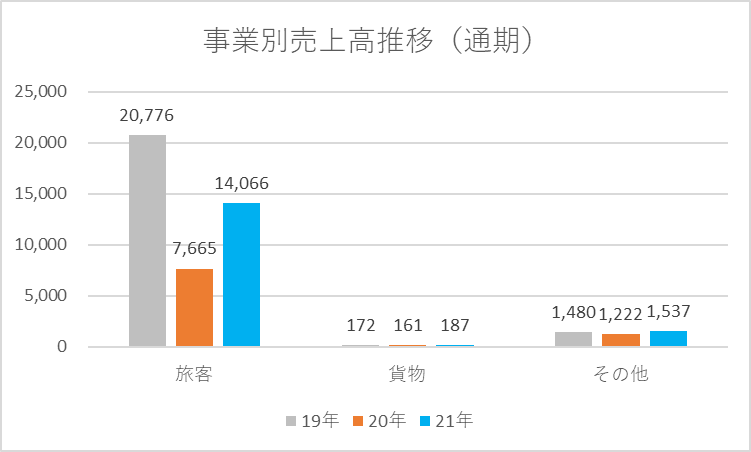

通期の売上高を事業別に見ると、コロナ禍で人流が制限される中、旅客からの売上(Passenger)は19年比▲32%と落ち込んでいます。(21年:14,066 20年:7,665 19年:20,776)

同社は米国国内線が中心のため、国際線を取り扱う大手3社に比べると、19年比の落ち込みは小さいです。

※ユナイテッド航空は▲49%、アメリカン航空は▲38%、デルタ航空は▲47%

航空大手3社では、旅客からの売上が苦戦する一方で、貨物からの売上が伸びていましたが、同社では貨物からの売上(Freight)は19年比でもさほど伸びていません。(21年:187 20年:161 19年:172)

※ユナイテッド航空:19年比約2倍の伸び アメリカン航空:+52% デルタ航空:+37%

売上高の89%が旅客からの売上、貨物からの売上は1%で、売上高のほとんどが旅客からの売上に依存しており、その割合は他社よりも高いです。

事業別売上高の推移をグラフにすると以下の通りです。

※ユナイテッド航空:旅客からの売上が82%、貨物からの売上が10%

※アメリカン航空 :旅客からの売上が87%、貨物からの売上が4%

※デルタ航空 :旅客からの売上が75%、貨物からの売上が3%

四半期ごとの売上高推移をグラフにすると、だんだんと売上高が回復に向かってきていますので、今後のさらなる回復に期待したいところです。

※ユナイテッド航空、アメリカン航空、デルタ航空も同じような推移

Q4の営業利益は+195と、20年同期の▲1,169から黒字転換となりました。

19年同期は665の黒字でしたので、これには届きませんでした。

経費を見ると、人件費(Salaries, wages, and benefits)は、前期は大幅に削減し19年比▲30.3%となりましたが、今期は19年比▲1.0%と、19年とほぼ同水準まで戻ってきました。(21年:2,225 20年:1,566 19年:2,247)

国内線中心ということで、国際線の割合の多い他社に比べて人件費の戻りが早いことが要因かと思われます。

※ユナイテッド航空:19年比▲16%(21年:2,579 20年:2,168 19年:3,078)

※アメリカン航空 :19年比+3% (21年:3,207 20年:2,637 19年:3,100)

※デルタ航空 :19年比▲14%(21年:2,632 20年:1,940 19年:3,046)

Q4の純利益は68と、20年同期の▲908から黒字転換となりました。

19年同期は514の黒字でしたので、これには届きませんでした。

なお、通期では977と、20年同期の▲3,074から黒字転換となりました。

19年同期は2,300の黒字でしたので、これには届きませんでしたが、大手3社を上回る純利益を残しました。

※ユナイテッド航空の通期純利益は▲1,964、アメリカン航空の通期純利益は▲1,993、デルタ航空の通期純利益は280

●収益性のチェック

Q4の売上高営業利益率は3.9%でした。売上高純利益率は1.3%でした。

通期の売上高営業利益率は10.9%でした。売上高純利益率は6.2%でした。

参考に、コロナ前の19年通期は、売上高営業利益率は13.2%、売上高純利益率は10.3%でした。

デルタ航空とほぼ同水準の収益性でした。

※ユナイテッド航空:19年通期 売上高営業利益率9.9% 売上高純利益率7.0%

※アメリカン航空 :19年通期 売上高営業利益率6.7% 売上高純利益率3.7%

※デルタ航空 :19年通期 売上高営業利益率14.1% 売上高純利益率10.1%

●安全性のチェック

自己資本比率は28.7%でした。

20年末の自己資本比率は25.7%、19年末の自己資本比率は38.0%でした。

目安としている30%には届かなかったものの、大手3社に比べると、自己資本比率は高い水準です。

今期同様に純利益が積みあがれば、1年後には30%を上回る見込みです。

※ユナイテッド航空:自己資本比率 21年末7.4%、 19年末21.9%

※アメリカン航空 :自己資本比率 21年末▲11.0%、19年末▲0.2% 債務超過!

※デルタ航空 :自己資本比率 21年末2.1%、 19年末5.0%

保有している現金は12,480、有利子負債は10,727でした。現金が有利子負債を上回りました。

●キャッシュ創出力のチェック

Q4の営業CFは+247と、キャッシュインとなりました。

営業利益195を上回るキャッシュインとなりました。

通期での営業CFは+2,322で、通期の営業利益1,721を上回るキャッシュインとなりました。

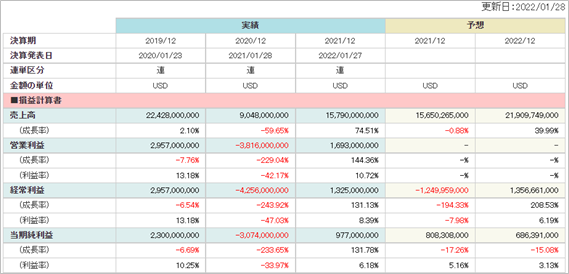

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は100.9%、純利益の進捗度は120.9%と、予想を上回っての着地となりました。

(営業利益は予想がないため割愛します。)

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+38.8%、純利益成長率は▲29.7%と、増収減益の予想となっています。

売上高は19年の98%ほどと、ほぼコロナ前の水準です。

他社の予想を見ても、現時点では概ねコロナ前の9割以上の水準には戻ってくる予想であることは明るい気持ちになりますが、オミクロン株の拡大などもありますので、まだまだ予断は許しませんね。

※ユナイテッド航空:売上高成長率+66.9%の増収 19年の95%の水準と予想

※アメリカン航空 :売上高成長率+44.9%の増収 19年の94%の水準と予想

※デルタ航空 :売上高成長率+44.2%の増収 19年の92%の水準と予想

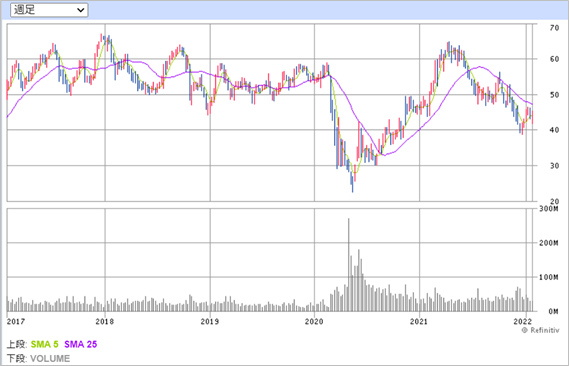

■株価水準とチャートの動き

1/27(木)の終値は42ドルです。PERは30倍です。

過去5年の株価の動き(週足)は以下の通りです。

2017年~2020年にかけて株価は50ドル~60ドルを中心に推移していましたが、2020年のコロナショックで大きく下落し、22ドルまで下落しました。

現在の株価はコロナ前の2018年の高値の64%程の水準まで戻ってきています。

今期黒字達成ということもあり、他社に比べると、株価の回復も早いことがわかります。

※ユナイテッド航空:2018年の高値の43%程の水準

※アメリカン航空 :2018年の高値の28%程の水準

※デルタ航空 :2018年の高値の60%程の水準

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

ユナイテッド航空、アメリカン航空、デルタ航空の大手3社と、売上高や利益の推移など全体的な傾向は共通する部分も多いです。

その中でも同社の特徴、①国内線中心であること、②利益率の高いLCCであることが、数字の違いにも表れてきています。

4社を比較した時、利益率の高さと、自己資本比率の高さは同社の特徴であり、強みであると感じました。

ただし一方で、投資対象としてはネガティブな部分もあります。

それは

(1)旅客からの売上高が売上高の89%とほぼ1本足打法

(2)株価の回復が同業他社に比べて早く、今後の上昇余地が少ない

ということです。

これから大きく株価が調整することがあれば、買っていくこともありですが、おそらくその時は同業他社の株価も同じように下落すると想像します。

であれば、個人的には、まだ黒字転換がこれからで、株価も戻りが比較的遅いユナイテッド航空の方が、投資対象としてのうま味があるのかなと考えています。

「5年で株価2倍」を狙えるくらいの割安さを求める場合、30ドルあたりまで下がらないとなかなかしかけづらいなと考えています。

航空各社は現在配当もないため、より慎重に、株価が下がってくるのをじっくり待ちたいところです。

以上が私の戦略です。

↑ 上記バナーより無料体験学習会(教室or動画配信)にお申込み可能です。↑

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

私が銘柄選びの基準や、仕掛けるタイミング、投資に対する考え方について参考にしている書籍は以下の通りですのでよろしければ読んでみて下さい。

私の資産形成の原点です!「自分のためにお金を働かせる」という思考を強烈に植え付けられました。

4人の著者の視点から、テンバガーが期待できる銘柄の選び方を学べました!

ウォーレン・バフェットが味わった数々の教訓は、長期投資を志す方には有益な学びがありますね!

世界中を旅する冒険投資家ならではの視点の広さ、歴史から学べる投資家の取るべき行動、とてもためになりました!

長期投資において大切な考え方がシンプルに伝わってくる一冊でした。

会社四季報は企業分析の大事なツール。掘り出し物のお宝探しは投資の醍醐味ですね!

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

↑ 上記バナーより無料体験学習会(教室or動画配信)にお申込み可能です。↑

コメント