皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは皆さんご存知、米・ハンバーガーチェーンのマクドナルド(ティッカーシンボル:MCD)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は12月です。

SBI証券お客様サイト内の「銘柄サマリー」情報より数値を抜粋すると、時価総額は1,842億ドル、従業員数は200,000人です。

私がこの会社に注目している理由は、

①グローバルに広がるフランチャイズネットワーク

②圧倒的知名度・ブランド力

③利益率の高さと高い配当還元意識

があるからです。

なお、現在私は、マクドナルドの株を保有していません。

■決算発表内容の概要

2022/4/28(木)に発表した2022年1~3月期(第1四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Total revenues):5,666(前年同期:5,125 前年同期比: +10.6%)

営業利益(Operating income):2,313(前年同期:2,281 前年同期比:+1.4%)

純利益 (Net income):1,104(前年同期:1,537 前年同期比:▲28.2%)

資産合計(Total assets):50,878(前期末:53,854)

自己資本(Total shareholders’ equity(deficit)):▲5,991(前期末:▲4,601)

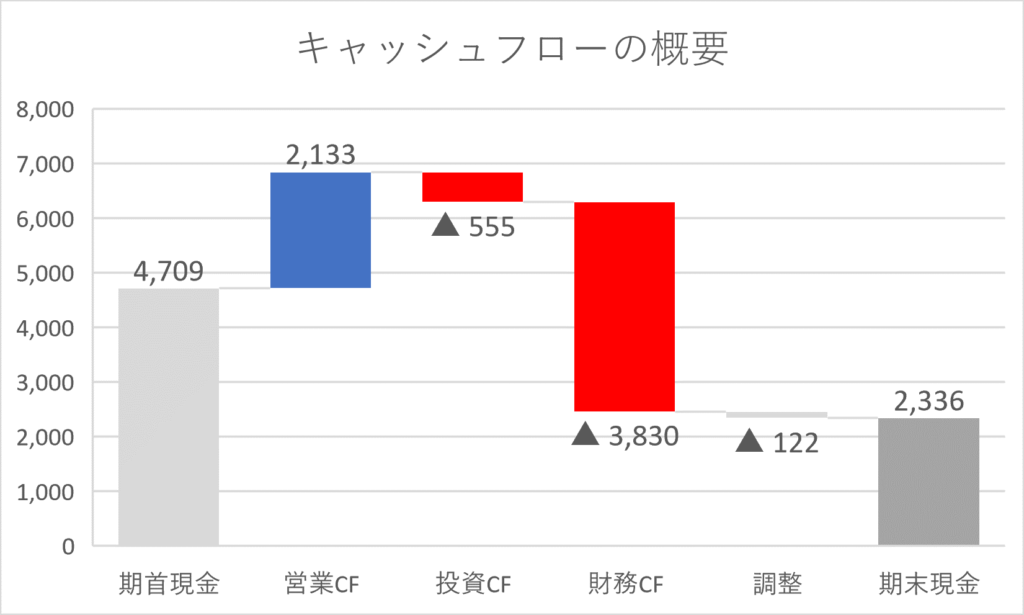

現金 (Cash and equivalents):2,336(前期末:4,709)

有利子負債(Long-term debt):33,989(前期末:35,623)

営業CF(Cash provided by operations):+2,133(前年同期:+2,124)

投資CF(Cash used for investing activities):▲555(前年同期:▲245)

財務CF(Cash used for financing activities):▲3,830(前年同期:▲2,264)

■決算発表内容分析のものさし

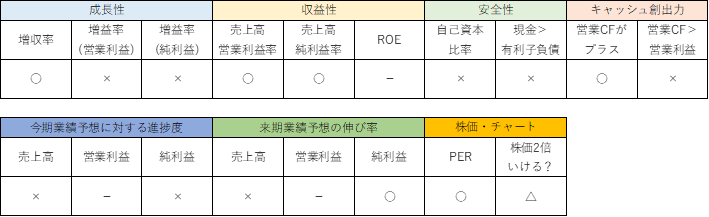

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

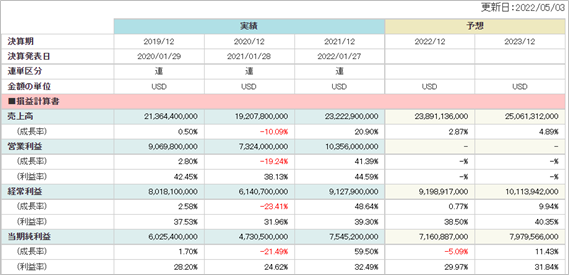

Q1の売上高は前年同期比+10.6%、営業利益は同+1.4%、純利益は同▲28.2%でした。

売上高は指標の10%を上回りましたが、営業利益は微増、純利益は減益でした。

コロナ禍からの回復期であった前期2021年12月期通期は売上高が+20.9%、営業利益が+41.4%、純利益が+59.5%と力強い増収増益でしたので、それと比べるとこのQ1は見劣りします。

前期の数値は大きく落ち込んだ2020年12月期からの増収率・増益率ですので、もちろん単純には比較はできませんが。

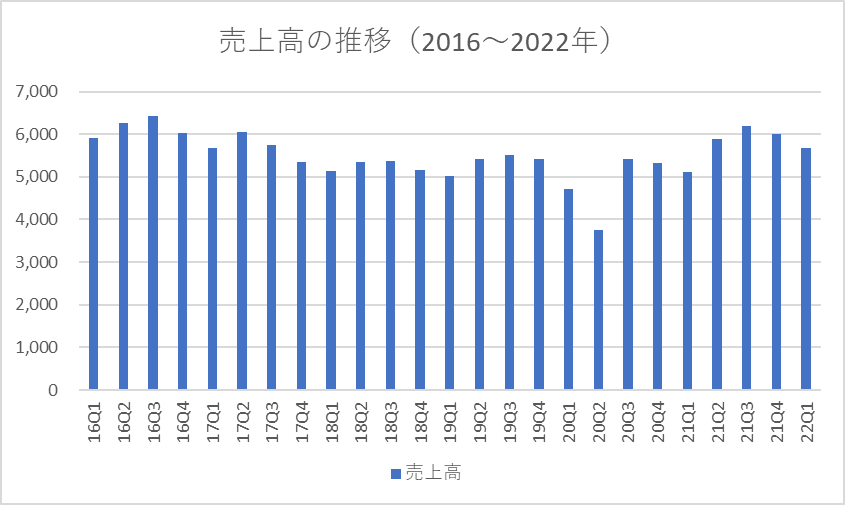

2016年からの四半期ごとの売上高推移は以下の通りです。

2020年のQ1,Q2こそコロナ禍で苦戦しましたが、それ以外は安定して5,000(50億ドル)を上回っています。

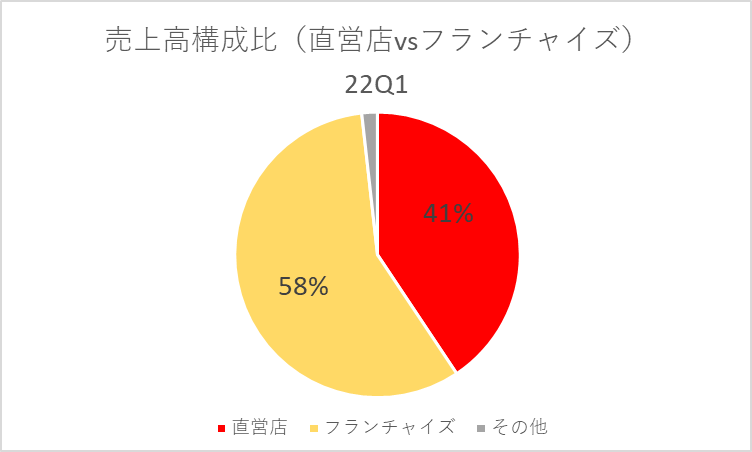

同社の運営形態は直営店とフランチャイズの2つに大きく分かれます。

Q1の売上高構成比は、「直営店:フランチャイズ=41:58」とフランチャイズが上回りました。

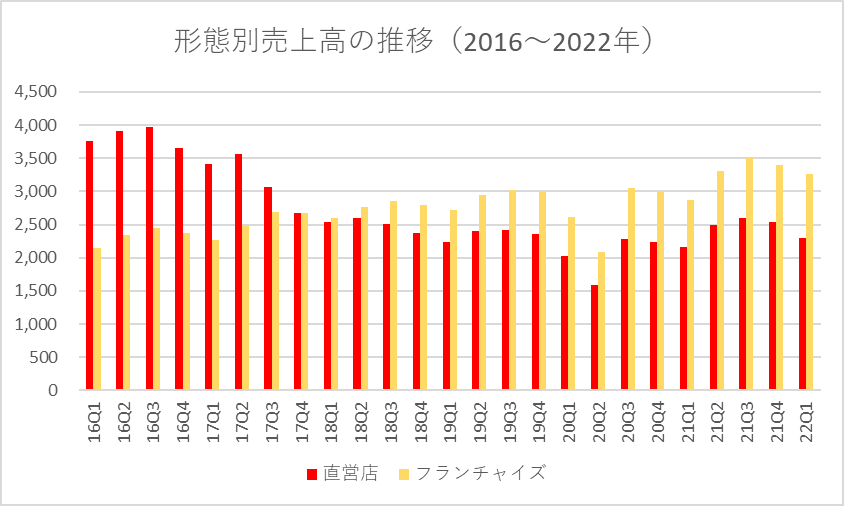

2016年からの四半期ごとの形態別売上高推移をグラフにすると、以下の通りです。

2016年と比べると、直営店の売上高が減少し、フランチャイズの売上高が増加しています。

●収益性のチェック

Q1の売上高営業利益率は40.8%、売上高純利益率は19.5%でした。

目安としている15%、10%を大きく上回り、高い収益性を示しました。

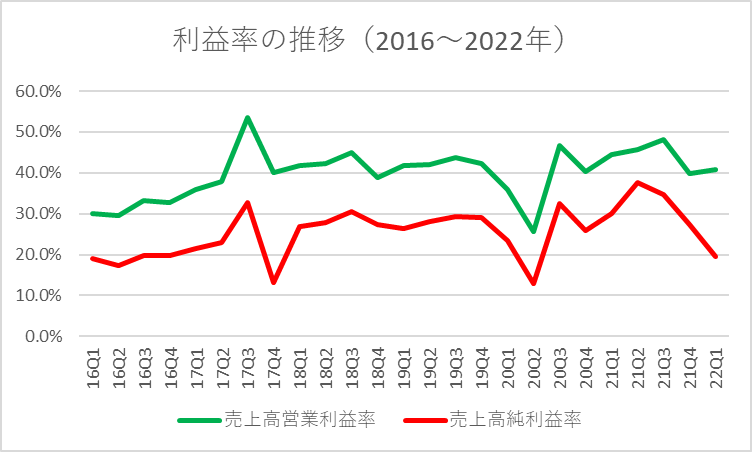

2016年からの利益率推移は以下の通りです。

売上高営業利益率は低くても25%(20Q2)、多くの期で40%を超えています。

売上高純利益率は、低くても13%(17Q4,20Q2)、多くの期で20%を上回っています。

安定して高い利益率を残しています。

ROEは、自己資本がマイナス(=債務超過状態)のため、計算できません。

●安全性のチェック

自己資本比率は▲11.8%でした。

資産合計を負債合計が上回り、自己資本は▲5,991。

負債が資産を上回る、「債務超過」の状態です。

また、現金2,336に対し、有利子負債は33,989と、なんと手元現金の14.5倍もの有利子負債を抱えています。

かなり有利子負債が多い上に、債務超過となると、一般的には赤信号のシグナルですが、同社についてはそのブランド力と高いキャッシュ創出力(フリー・キャッシュ・フロー)を背景に、そのような懸念は抱かれていないようです。

個人的にはどうしても引っ掛かるのですが・・・

●キャッシュ創出力のチェック

営業CFは+2,133と、キャッシュインとなりました。

営業利益2,313は下回りました。

投資CFが▲555ですので、フリー・キャッシュ・フロー(営業CF+投資CF)は+1,578です。

一方で財務CFは▲3,830で、フリー・キャッシュ・フローを上回ってのキャッシュアウトとなり、キャッシュは期首から大きく減少しました。

キャッシュフローの概要を図にすると以下の通りです。

財務CFの主な内容は自社株買い(Treasury stock purchases:▲1,507)、借入返済(Net short-term borrowings, long-term financing issuances and payments:▲1,345)、株式配当(Common stock dividends:▲1,025)です。

積極的に株主還元を行っていることがキャッシュフローに表れています。

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は売上高:23.7%、純利益:15.4%でした。

特に純利益の面で、予想に対して弱いスタートとなりました。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は、売上高:+4.9%、純利益:+11.4%と予想されています。

■株価水準とチャートの動き

5/2(月)の終値は246ドルです。PERは26倍です。

過去5年の株価の動き(週足)は以下の通りです。

2020年のコロナショックでの下落こそありましたが、それ以外は概ね右肩上がりに上昇しています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

コロナショックの反動で増収増益となった前期が終わり、新しい年度のスタート。

売上高は+10.6%増収したものの、純利益は▲28.2%と、利益面では厳しいスタートとなりました。

今期は経済活動の正常化が世界で進んでいく見込みではありますが、世界的なインフレによって個人の財布の紐がだんだんと固くなっていき、同社のようなBtoCビジネスの企業にとっては厳しい1年になるのではないかと想像しています。

インフレによって売上が伸び悩み、株価が調整してくるようであれば、狙っていきたいです。

連続増配銘柄として株主還元意識の高さは折り紙付きですので、長期保有してコツコツ配当をもらっていくスタンスで、買付を検討していきたいと思っています。

目安は220ドル(現在の株価から約▲11%の水準)と考えています。

この金額で買えれば配当利回りは2.5%。

その後の増配や自社株買いも期待できますし、PERも23倍程度とそれほど高くないので、いい水準かなと考えています。

ただし、現在は1ドル130円とかなり円安が進んでいますので、円安状態が続くようであれば、200ドルあたりまで下がるのを待ちたいと思っています。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・債務超過なのに連続増配企業?!米・マクドナルドが倒産しないか心配!

※債務超過にも関わらず増配を続けるマクドナルドの財務のからくり、米国市場が重視するフリー・キャッシュ・フローについての記事です。(22/3/4投稿)

・【マクドナルド】22/1/27決算発表内容と私の投資戦略

※22/1/27(木)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

コメント