皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは迷惑情報フィルタ事業を展開するトビラシステムズ(証券コード:4441)です。

東証プライム市場上場で、決算期は10月です。

プライム市場ではありますが、上場維持基準のうち「流通株式時価総額」の基準を満たしておらず、基準の適合に向けた計画書を提出しての暫定的なプライム市場区分となっています。

直近の四季報より数値を抜粋すると、時価総額は86億円、従業員数は54名です。

同社が掲げる企業理念は「私たちの生活 私たちの世界を よりよい未来につなぐトビラになる」です。

私がこの会社に注目している理由は

①迷惑電話・特殊詐欺という社会問題を減少させる、社会貢献性の高いビジネスだから

②今後高齢化が進む日本において、ニーズがますます増えると考えられるから

です。

現在私はトビラシステムズの株は保有していません。

■決算発表内容の概要

2022/6/10(木)に発表した2022年10月期第2四半期決算の主な内容は以下の通りです。

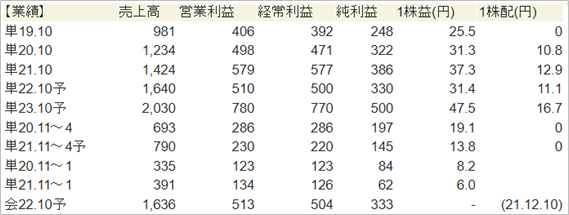

【主な決算発表内容】(単位:百万円)

売上高 : 838(前年同期: 693 前年同期比:+20.9%)

営業利益 : 280(前年同期: 286 前年同期比: ▲2.0%)

純利益 : 157(前年同期: 197 前年同期比:▲20.3%)

資産合計 :2,425(前期末:2,170)

自己資本 :1,545(前期末:1,489)

現金 :1,278(前期末:1,146)

有利子負債: 271(前期末: 295)

営業CF :+347(前年同期:+203)

投資CF : ▲82(前年同期: ▲78)

財務CF :▲133(前年同期:▲295)

■決算発表内容分析のものさし

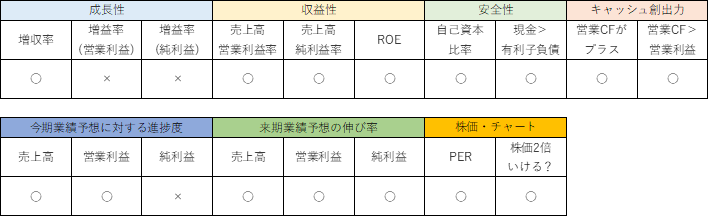

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+20.9%、営業利益は同▲2.0%、純利益は同▲20.3%でした。

売上高は+20%を超えての増収となりました。

同社の売上高の約8割を占めるモバイル向け迷惑情報フィルタ事業は、KDDI社のサービス利用拡大や280blockerにより+17.7%の増収となりました。

それに加えて、固定電話向け事業で外付け型端末の自治体からの大型受注、ビジネスフォン向け事業でNTT東西のセレクトアイテム認定などが増収に寄与しました。

人件費の増加、280blocker吸収合併によるのれん償却により、営業利益・純利益は減益となりました。

今期は通期でも減益予想となっており、計画通りです。

●収益性のチェック

売上高営業利益率は33.4%、売上高純利益率は18.8%でした。

いずれも目安の15%、10%を上回り、高い収益性を示しました。

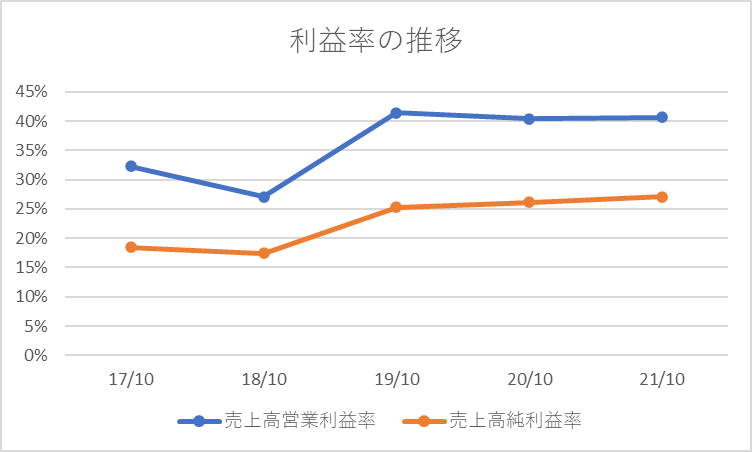

過去5年間(2017年10月期~2021年10月期)の利益率の推移は以下の通りです。

毎年高い利益率が示されていますが、特にここ3年は利益率でした。

実質的に競合のいない独特なサービスを提供している強みが発揮されています。

ROEは20.4%と、こちらも目安の15%を上回りました。

●安全性のチェック

自己資本比率は63.7%でした。

現金1,278に対し、有利子負債は271と、現金が有利子負債を上回りました。

●キャッシュ創出力のチェック

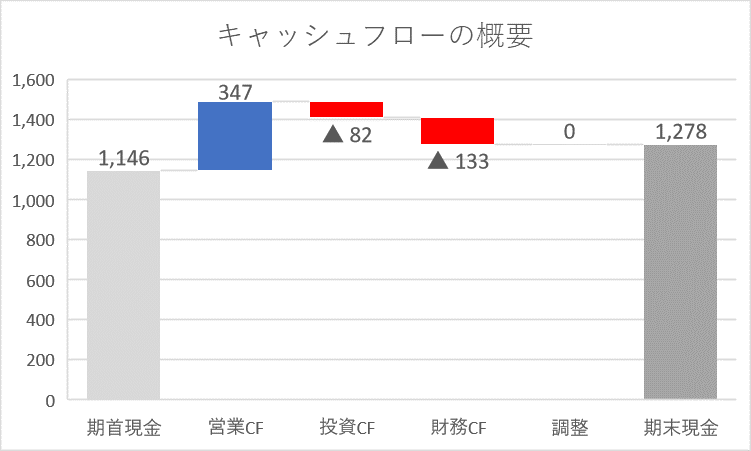

営業CFは+347と、キャッシュインとなりました。

営業利益280を上回りました。

キャッシュフローの概要を図にすると以下の通りです。

本業で稼いだキャッシュ(営業CF)の範囲内で、固定資産の取得(投資CF)や株主還元(財務CF)を行っており、厳全な資金繰りといえます。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は、売上高:51.3%、営業利益:54.7%、純利益:47.3%でした。

純利益はQ2の目安である50%に届きませんでしたが、概ね順調な進捗です。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

今期の会社予想から、来期の四季報発表業績予想への成長性を見ていきます。

来期の成長率は売上高:+51.3%、営業利益:+54.7%、純利益:+47.3%と予想されています。

■株価水準とチャートの動き

6/28(火)の終値は899円。PERは28倍です。

過去5年間の株価の動き(週足)は以下の通りです。

2019年4月の上場後、株価は急激に上昇しましたが、6月に上場来高値3,746円をつけてからは一転、下落を続けました。

2020年のコロナショック後、一旦盛り返す動きをみせましたが、2020年6月以降もずるずると下落を続けています。

移動平均線も右肩下がりで推移しています。

直近では移動平均線に近づく動きを見せていますので、ここを上に抜けていけるのかが注目です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

3ヶ年の中期経営計画の初年度。

今期は増収減益が予想されていますが、Q2も増収減益でした。

直近4年間(2018年10月期~2021年10月期)は売上高・営業利益・純利益のいずれも+15%以上の高成長を続けてきましたので、今期は一服、という1年です。

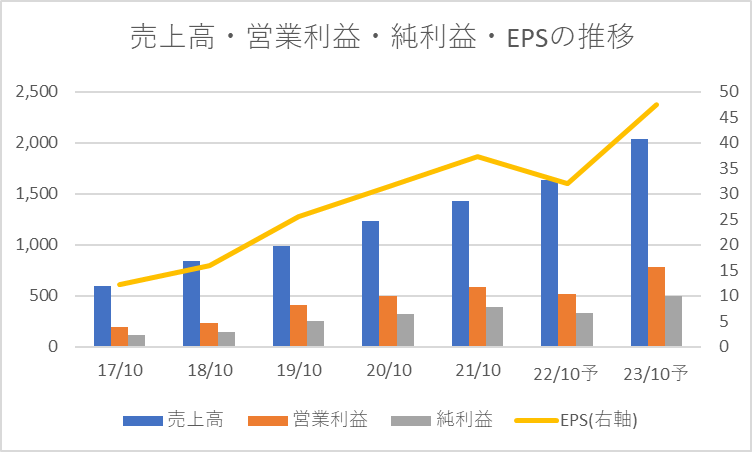

過去5年、今期予想、来期予想も含めた売上高・営業利益・純利益・EPSの推移は以下の通りです。

四季報の予想通りにいくのであれば来期(2023年10月期)は売上高も利益もEPSもジャンプアップするようなイメージなっていますが、本当にその通りになるのか、事業が力強く成長を続けられるかは、今後も注目したいと思います。

以前の記事で買付の目安を800円と書きましたが、現在は600円程度まで目安引き下げて観察をしています。

当初から目安の株価を引き下げた理由は以下の6点です。

・プライム市場に区分されるものの、上場維持基準を満たしておらず、暫定的な区分であるから

・売上高・営業利益、いずれの面からも、中期経営計画達成の蓋然性に疑問を感じているから(プライム市場に区分されるための過度に強気な計画に見える)

・好調な業績であるにもかかわらず、市場区分決定をめぐるタイミングで財務の要でもある前CFOが退任となったことに違和感があったから

・事業とのシナジーを感じない投資に違和感があったから

・将来的な配当の金額に不安感があるから(業績悪化でさらっと減配しそう、それによって株価が下落することがありそう)

社会的に意義ある事業を展開しているとは感じる一方で、上記の通り自分の中で引っ掛かることが多いため、しばらく様子見を継続する方針です。

不安が少しずつ解消され、その時に株価が割安であると感じられたら、その時はエントリーを検討しようと思います。

待つのも相場。見るのも相場。です。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【トビラシステムズ】22/3/10決算発表内容と私の投資戦略

※22/3/10(木)に発表した2022年10月期第1四半期決算についての記事となります。

・【トビラシステムズ】21/12/10決算発表内容と私の投資戦略

※21/12/10(金)に発表した2021年10月期第4四半期決算についての記事となります。

・【銘柄研究!】本日の気になる銘柄~トビラシステムズ

※21/9/10(金)に発表した2021年10月期第3四半期決算についての記事となります。

コメント