皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは通信大手のソフトバンク(証券コード:9434)です。

東証プライム市場上場で、決算期は3月です。 直近の四季報より数値を抜粋すると、時価総額は6兆9437億円、従業員数は連結で47,313名です。

コンシューマ向け、法人向け事業に加え、ヤフー、ZOZO、LINEを傘下に抱える巨大企業グループです。

私がこの会社に注目している理由は、

①特に法人向け事業に伸びしろ、将来性、社会への貢献余地を感じているから

②ソフトバンググループ、ソフトバンクビジョンファンドとの連携による新領域への展開が期待できるから

③株主還元意識の高さを感じるから

です。

現在私はソフトバンクの株を100株保有しています。

■決算発表内容の概要

2022/5/11(水)に発表した2022年3月期第4四半期決算の主な内容は以下の通りです。

【主な決算発表内容】(単位:百万円)

売上高 :5,690,606(前年同期:5,205,537 前年同期比:+9.3%)

営業利益 : 985,746(前年同期: 970,770 前年同期比: +1.5%)

純利益 : 517,517(前年同期: 491,287 前年同期比: +5.3%)

資産合計 :12,707,913(前期末:12,207,720)

自己資本 : 1,675,200(前期末: 1,535,723)

現金 : 1,546,792(前期末: 1,584,892)

有利子負債: 5,999,525(前期末: 5,692,592)

営業CF :+1,215,918(前年同期:+1,338,949)

投資CF : ▲957,693(前年同期: ▲511,295)

財務CF : ▲305,072(前年同期: ▲388,462)

■決算発表内容分析のものさし

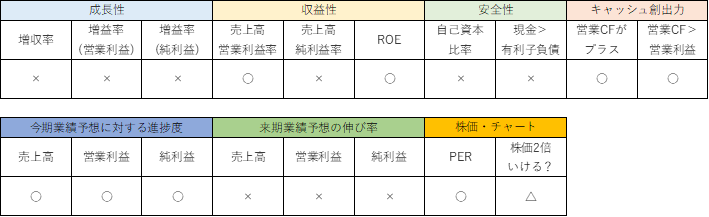

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+9.3%、営業利益は同+1.5%、純利益は同+5.3%でした。

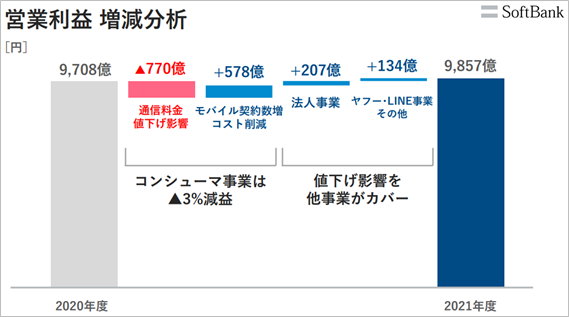

指標の+10%には届きませんでしたが、通信料金値下げという逆風の中、宮川社長就任1年目を増収増益で終えました。

売上高は+9.3%で過去最高となりました。

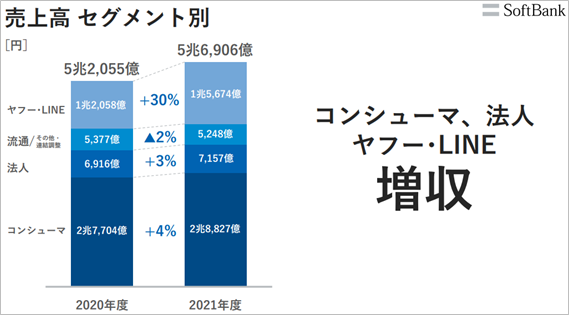

セグメント別では、流通事業を除き、増収となりました。 特にLINEの子会社化が大きく寄与しました。

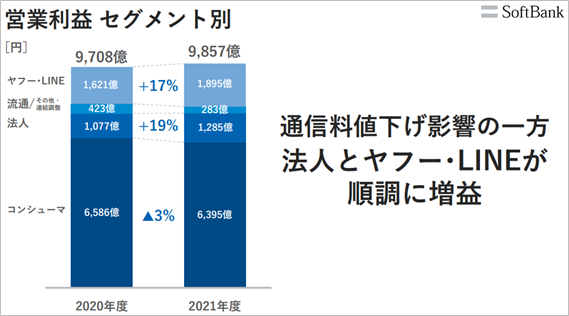

営業利益はわずか1.5%ではありますが増益となり、4期連続で過去最高益を達成しました。

通信料値下げによりコンシューマ事業は▲3%の減益となりましたが、LINEの子会社化やヤフーの伸び、法人事業の伸びによって、増益となりました。

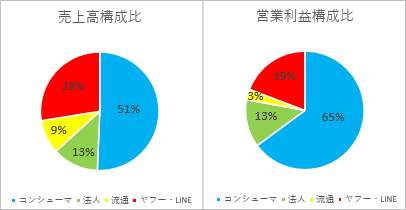

売上高、営業利益の構成比は以下の図の通りです。

コンシューマ向けが同社の主力事業であり、今期の売上高に占める割合は51%、営業利益に占める割合は65%です。

通信料値下げの影響によりこの先2年程度は厳しい状況となる見通しですので、コンシューマ向けが減少していく間に他の事業が育っていくかがポイントになります。

今後の成長が期待される法人向けは、売上高、営業利益ともに13%という割合です。

今後この比率がどこまで高まるか、注目していきたいです。

純利益は+5.3%増益となり、こちらも4期連続で過去最高益を達成しました。

●収益性のチェック

売上高営業利益率は17.3%、売上高純利益率は9.3%でした。

売上高営業利益率は目安の15%を上回りましたが、売上高純利益率は目安の10%を割りました。

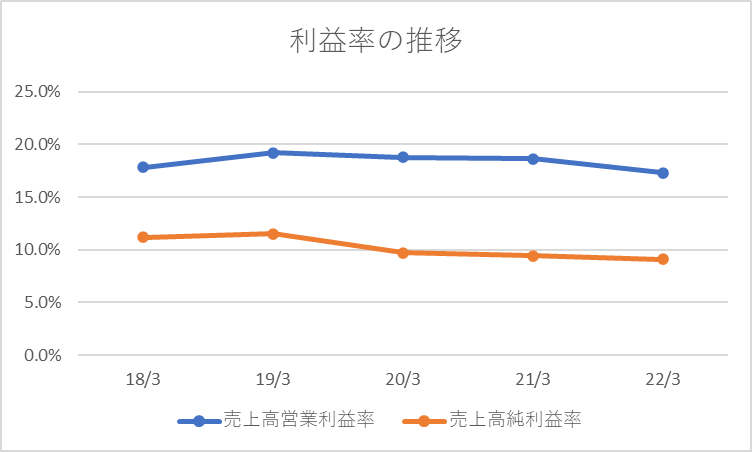

直近5年間(2018年3月期~2022年3月期)の利益率の推移は以下の通りです。

菅政権時代は「20%を超える営業利益率は高すぎる」ということで通信料にメスが入ってしまいましたが、じわじわと利益率が低下しています。

今後さらに利益率は低下していくことが予想されますが、どこまで踏みとどまれるか、注目です。

ROEは30.9%でした。

目安としている15%を大きく上回りました。

株主からの投資に対して効率的に利益をあげられています。

●安全性のチェック

自己資本比率は13.2%でした。

現金は1,546,792に対し、有利子負債は5,999,525と、有利子負債が現金を大きく上回りました。

5G基地局設置のための投資など、多額の設備投資をしていることもあり、自己資本比率は低く、有利子負債は現金の3.8倍の約6兆円と巨額です。

本業でキャッシュが安定的に入ってきているかを見ていく必要があります。

●キャッシュ創出力のチェック

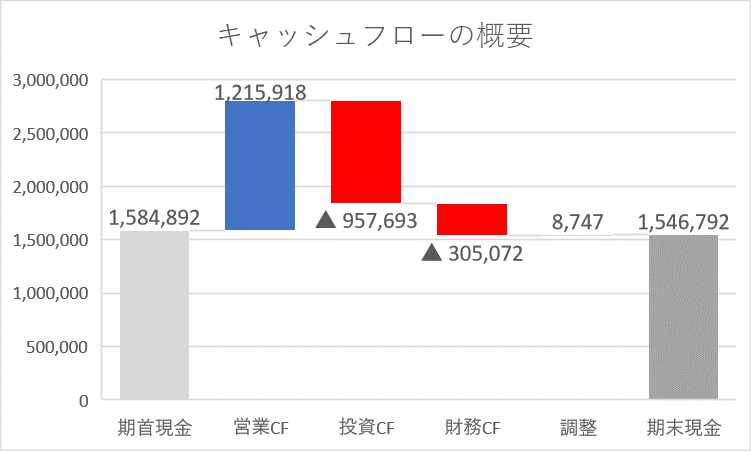

営業CFは+1,215,918と、キャッシュインとなりました。

営業利益985,746を上回るキャッシュインとなりました。

キャッシュフローの概要を図にすると以下の通りです。

「営業CF:+ 投資CF:- 財務CF:-」というお手本のようなキャッシュの循環をしています。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

自己資本比率の低さや有利子負債の多さに不安がありますので、今後も安定的に営業CFからのキャッシュインが続いていくのか、注目していきたいです。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

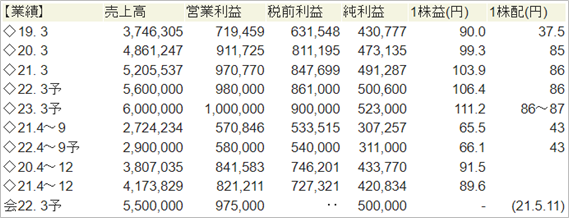

業績予想に対する達成度は、売上高:103.5%、営業利益:101.1%、純利益:103.5%でした。

いずれも業績予想を上回っての着地となりました。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

来期売上高は+5.4%、営業利益は+1.4%、純利益は+1.1%と予想されています。

通信料値下げの影響は続き、目安の+10%には届きませんが、増収増益が予想されています。

そして、営業利益は初めて「1兆円」の大台に乗る予想となっています。

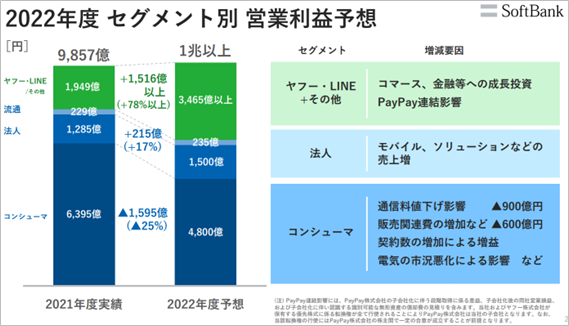

来期のセグメント別営業利益予想は以下の通りです。

来期の大きな注目点となりそうなのは、▲25%と大幅減益が予想されているコンシューマ事業の踏ん張りと、PayPayの連結子会社化です。

PayPay自体は現状赤字ですが、連結化にともなう評価差益が発生することが大きくプラスにでるようです。

本業だけでみれば減益ですので、もし市場が厳しい評価をすれば、株価は下落するかもしれませんね。

■株価水準とチャートの動き

6/7(火)の終値は1,465円。PERは13倍です。

過去5年間の株価の動き(週足)は以下の通りです。

2018年12月、公開価格1,500円を大きく割り込んでの上場となったことは、多くの個人投資家の記憶に残っているのではないでしょうか。

昨年は一時1,620円まで上昇しましたが、現在はまた1,500円を割る水準です。

PERは13倍と割安です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

宮川社長就任1年目、通信料金値下げという逆風の中ではありましたが、増収増益で着地しました。

売上高、営業利益、純利益、いずれも過去最高となりました。

期初に発表した見通しもいずれも上回りました。

決算説明会の動画を見ましたが、「ホッとしている」と発言した宮川社長の表情・様子がとても印象的でした。

前回の決算発表で、通信料値下げの影響は3年程度(2021年~2023年)続く見通しと言っていました。

コンシューマ事業の伸び悩み、減益が続く中で、法人事業やヤフー・LINEがどれだけ伸びていくかが、同社の未来のカギになっていきそうです。

スマホの他にも、ヤフー、PayPay、LINEなど、私たちの生活に根差したタッチポイントを多く持っていますので、生活になくてはならない存在として、今後も成長していくと期待し、見守りたいと思います。

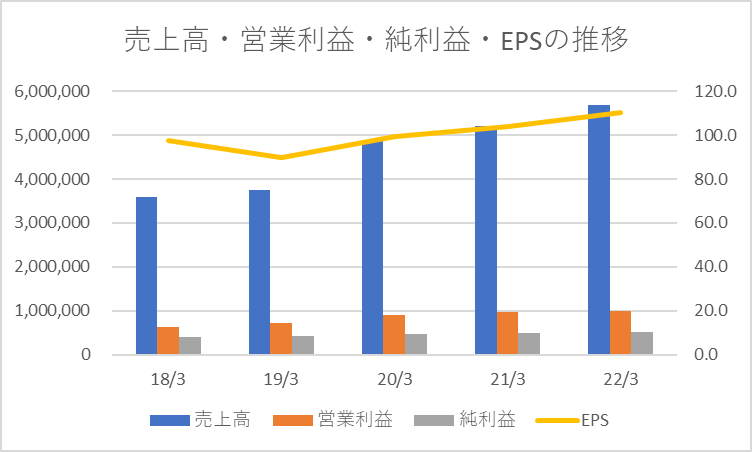

直近5年間(2018年3月期~2022年3月期)の売上高・営業利益・純利益・EPSの推移は以下の通りです。

ゆるやかではありますが、右肩上がりの推移を維持しています。

同社への投資スタンスは、「5年で株価2倍」ではなく、長期保有で配当金をコツコツ頂ければOK、と考えています。

2022年度までは総還元性向は85%程度、減配なしを表明しており株主還元意識は高いですので、安心して保有を継続するつもりです。

通信料値下げの影響で2023年度の株主還元方針がどう変わるかには注意しないといけませんが、それでもなお基本的には長期保有を考えています。

PER13倍は割安と考えていますので、今後株価が調整することがあれば、追加の購入も検討しています。

目安としては、1,300円(現在の株価から▲12%ほど)あたりまで下がれば、積極的に買っていきたいです。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【ソフトバンク】22/2/3決算発表内容と私の投資戦略

※22/2/3(木)に発表した2022年3月期第3四半期決算についての記事です。

・【ソフトバンク】21/11/4決算発表内容と私の投資戦略

※21/11/4(木)に発表した2022年3月期第2四半期決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~ソフトバンク

※21/8/4(水)に発表した2022年3月期第1四半期決算についての記事です。

コメント