個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

株式投資を学ぶならファイナンシャルアカデミー■本日のチェック銘柄

今日チェックするのはグローバルWiFi事業を展開するビジョン(証券コード:9416)です。

東証プライム市場上場で、決算期は12月です。

直近の四季報より数値を抜粋すると、時価総額638億円、従業員数は連結で607名です。

安定感のある情報通信サービス事業と、爆発力・成長力のあるグローバルWiFi事業が事業の2本柱です。

コロナ禍でグローバルWiFi事業は大変苦戦していますが、国をまたぐ人流が復活すれば、また同社の業績を牽引していくでしょう。

現在は、第3の柱を目指してグランピング事業の育成に力を入れています。

私がこの会社に注目している理由は、

①世界的な人流・交流がなくなることはなく、グローバルWiFiは世界での通信環境確保のため必要とされると考えているから

②安定感のある事業と爆発力のある事業との事業ポートフォリオを持っているから

③佐野社長のアグレッシブかつ柔軟な経営姿勢が好きだから

です。

現在私はビジョンの株は保有していません。

■決算発表内容の概要

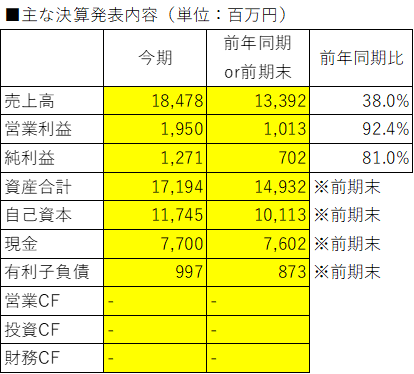

2022/11/10(木)に発表した2022年12月期第3四半期決算の主な内容は以下の通りです。

■決算発表内容分析のものさし

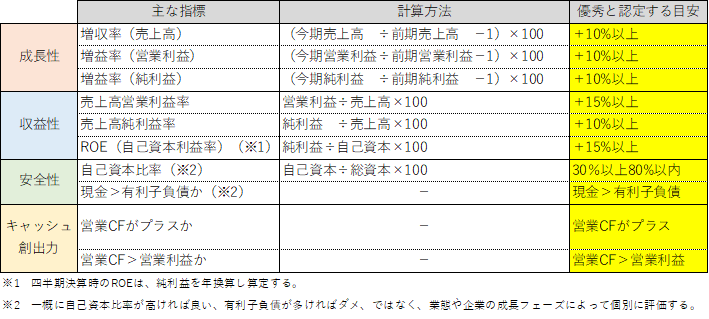

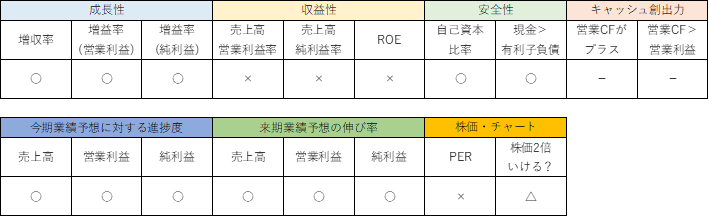

私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+38.0%、営業利益は同+92.4%、純利益は+81.0%でした。

目安の+10%を大きく上回っての増収増益となりました。

グローバルWiFi事業は、売上高が+52.7%、セグメント利益は+181.6%と大きく伸びました。

世界各国の入国制限の緩和・全廃の動きの加速が後押ししました。

情報通信サービス事業は、売上高は+22.2%の増収でしたが、セグメント利益は▲21.5%の減益でした。

前年同期は情報通信サービス事業の売上高が上回っていましたが、今期はグローバルWiFi事業が上回りました。

コロナ前2019年12月期Q3の売上高比では、89.9%です。

●収益性のチェック

売上高営業利益率は10.6%、売上高純利益率は6.9%でした。

いずれも目安としている15%、10%には届きませんでした。

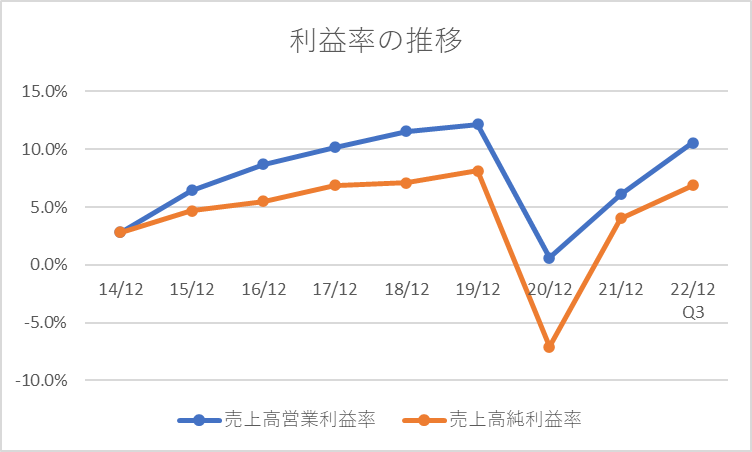

過去8年間(2014年12月期~2021年12月期)と今期Q3の利益率の推移は以下の通りです。

コロナ前は年々利益率の改善が見られましたが、コロナで海外渡航が蒸発したことで2020年12月期は純利益は赤字に沈みました。

まだコロナ前の水準には届いていませんが、前期・今期と改善の兆しが見えます。

ROEは14.4%でした。

目安の15%を下回りましたが、だんだんと改善してきています。

●安全性のチェック

自己資本比率は68.3%でした。

現金7,700百万円に対し、有利子負債は997百万円と、現金が有利子負債を大きく上回りました。

21Q3までは有利子負債0の無借金経営でしたが、昨年12月1日に発表した株式会社あどばるの子会社化によって、有利子負債が発生しました。

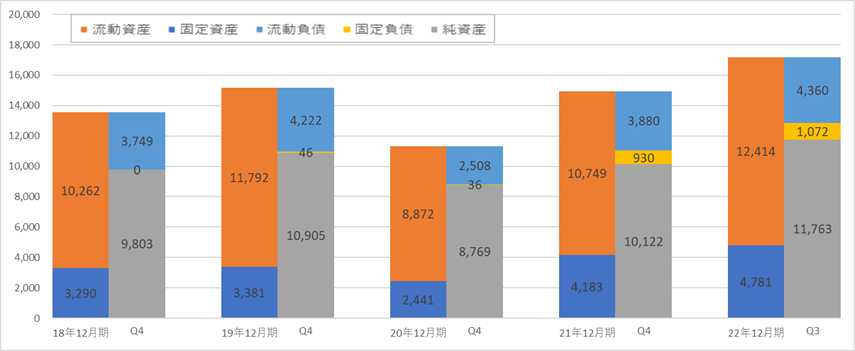

過去4年(2018年12月期~2021年12月期)と今期Q3の貸借対照表の推移は以下の通りです。

流動資産・純資産が多く、安心感のある貸借対照表です。

21Q4から固定負債が増えたのは上記の通り株式会社あどばるの子会社化に伴う長期借入金の発生によるものです。

●キャッシュ創出力のチェック

キャッシュフロー計算書は非開示のため、割愛します。

■業績予想(会社発表)に対する進捗度

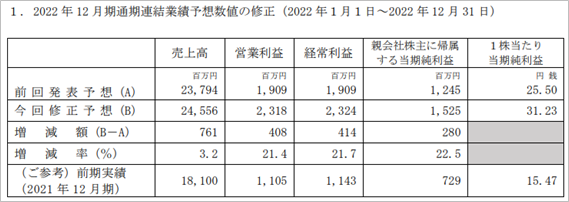

今回の決算発表では、業績予想の上方修正が発表されました。

前回Q2決算でも上方修正されましたので、上方修正は2四半期連続です。

売上高は+3.2%、営業利益・純利益はいずれも+20%を超える上方修正となりました。

修正後の業績予想に対する進捗度は、売上高:75.2%、営業利益:84.1%、純利益:83.5%でした。

利益の進捗度を見ると、最終的な着地は業績予想をさらに上回るかもしれません。

なお、同社の業績予想は、以下の前提でたてられています。

・海外渡航者(アウトバウンド、インバウンド)、10月~12月は2019年度比で25%程度

・空港におけるアプリ確認業務の受託は12月まで継続

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報から、来期の業績予想を見ていきます。

修正後の会社発表業績予想から、来期の四季報発表業績予想への成長性は、売上高:+14.0%、営業利益は+16.5%、純利益:+18.0%と10%を超えて増収増益となることが予想されています。

■株価水準とチャートの動き

11/22(火)の終値は1,400円。PERは47倍です。

過去5年間の株価の動き(週足)は以下の通りです。

コロナ前は業績も株価も順調に右肩上がりで成長をしていましたが、コロナショックで海外渡航が一気にストップし、急落しました。

その後じわじわと上昇を続けてきて、現在に至ります。

感染第8波は心配されますが、経済活動は正常化してきており、入国制限の緩和も徐々に進んでおり、今後の飛躍が楽しみです。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

前年同期比で売上高:+38.0%、営業利益:+92.4%、純利益:+81.0%と、大幅に改善したことに加え、Q2に続きQ3でも業績予想の上方修正が行われ、文句なしの好決算となりました。

コロナ前2019年12月期Q3の89.9%まで、売上高は回復してきました。

入国制限の緩和も進み、今後の飛躍が期待される決算となりました。

以前同社の株を保有していた時、株主総会に参加しましたが、佐野社長の姿勢・雰囲気にとても好感が持てました。

エネルギッシュで、前向きで、ガンガン攻めていこうぜという姿勢を感じられました。

会社の立ち上げの時のことや、クロスセルでの販売戦略の考え方、とても共感できました。

コロナ直後の決算説明動画ではさすがに落ち込んだ印象も受けましたが、この回復ぶり、さすが佐野社長、という感じです。

事業も経営者もとても好きな会社であり、応援したいと思える会社ですが、すでに株価は回復基調にあり、今回はエントリーのタイミングを逃してしまったなと感じています。

買付の目安は950円(現在の株価▲32%)で考えています。

期待は薄いですが、今後大きく下落することがあれば、エントリーしたいと思います。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑少しでも有益になったと思って頂けましたら、1日1回応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【ビジョン】22/8/10決算発表内容と私の投資戦略

※22/8/10(水)に発表した2022年12月期第2四半期決算についての記事です。

・【ビジョン】22/5/13決算発表内容と私の投資戦略

※22/5/13(金)に発表した2022年12月期第1四半期決算についての記事です。

・【ビジョン】22/2/14決算発表内容と私の投資戦略

※22/2/14(月)に発表した2021年12月期第4四半期決算についての記事です。

・【ビジョン】21/11/9決算発表内容と私の投資戦略

※21/11/9(火)に発表した2021年12月期第3四半期決算についての記事です。

コメント