個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

■本日のチェック銘柄

今日チェックするのはシステム開発コンサルティング事業を行うサインポスト(証券コード:3996)です。

東証プライム市場上場で、決算期は2月です。

プライム市場に区分されてはいますが、上場維持基準のうち「流通株式時価総額」の基準を満たしておらず、基準の適合に向けた計画書を提出しての暫定的なプライム市場区分となっています。

直近の四季報より数値を抜粋すると、時価総額は71億円、従業員数は連結で166名です。

同社が掲げる企業理念は、

「ご満足いただけるソリューションを提供、社会の一隅を照らす存在でありたい」

です。

同社の事業は

①コンサルティング事業(前期までの「ソリューション事業」はコンサルティング事業に統合)

②イノベーション事業

③DX・地方共創事業

の3つに分かれます。

現在の売上高の約95%が①コンサルティング事業です。

私がこの会社に注目している理由は、同社が展開するAI搭載セルフレジ「ワンダーレジ」が小売店舗の生産性向上に貢献するとともに、人口減少・人手不足といった社会課題解決に貢献する可能性があると考えているからです。

なお、現在私はサインポストの株を300株保有しています。

■決算発表内容の概要

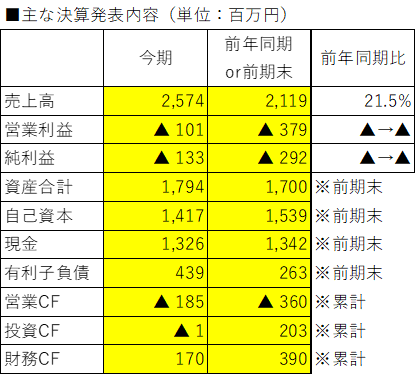

2023/4/14(金)に発表した2023年2月期第4四半期決算の主な内容は以下の通りです。

■決算発表内容分析のものさし

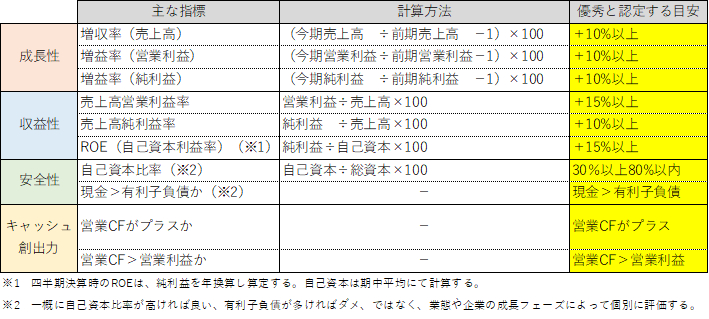

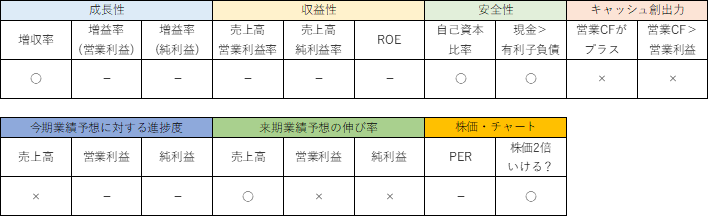

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

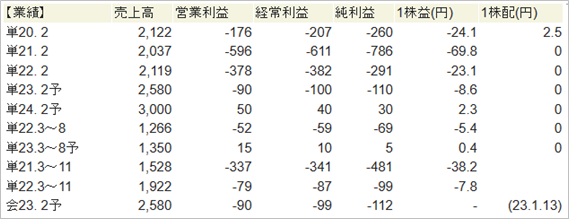

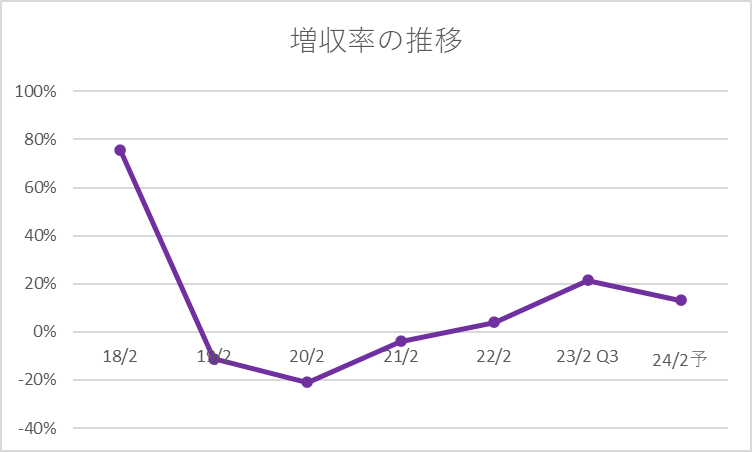

売上高は前年同期比+21.5%でした。

営業利益は▲101百万円と前年同期(▲379百万円)に続き赤字となりましたが、赤字幅は縮小しました。

純利益は▲133百万円と前年同期(▲292百万円)に続き赤字となりましたが、赤字幅は縮小しました。

売上高の95.8%を占めるコンサルティング事業は、前年同期比+17.3%の増収、セグメント利益は同+38.0%の増益となりました。

既存の地域銀行の基幹システムの更改・統合のプロジェクトマネジメント支援やIT部門のプロジェクト推進の支援業務の受注が堅調に推移しました。

イノベーション事業は、売上高は小さいものの同+475.6%の増収、セグメント損失は▲206百万円(前年同期:▲329百万円)と、まだまだ投資フェーズです。

複数の書籍のバーコードを一括して読み取ることができるセルフレジ「ワンダーレジ-BOOK」と低価格なコンパクトPOSセルフレジ「EZレジ」の拡販に取り組みました。

今期より新設されたDX・地方共創事業は、まだ売上高はわずか15百万円、セグメント損失は▲64百万円でした。

●収益性のチェック

営業利益、純利益ともに赤字のため、収益性のチェックは割愛します。

●安全性のチェック

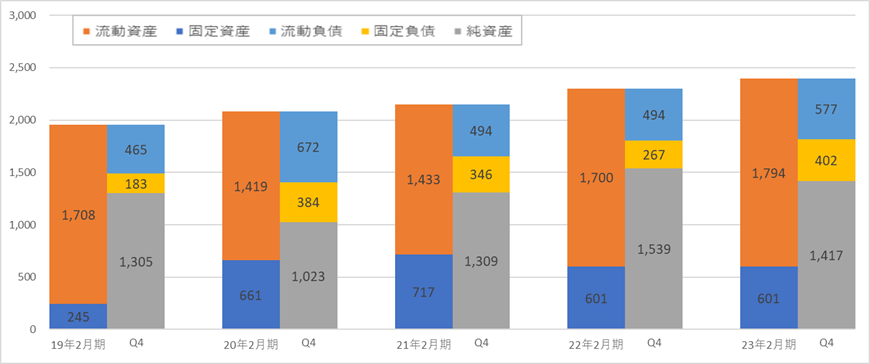

自己資本比率は59.1%でした。

保有している現金は1,326百万円、有利子負債は439百万円と、現金が有利子負債を上回りました。

過去5年間(2019年2月期~2023年2月期)のBSの推移は以下の通りです。

4年連続の赤字となり、利益剰余金のマイナス幅は拡大していますが、自己資本比率は現在も59.1%と問題のない水準です。

流動負債・固定負債の合計(979百万円)よりも現金(1,326百万円)が多く、安全性は問題ありません。

●キャッシュ創出力のチェック

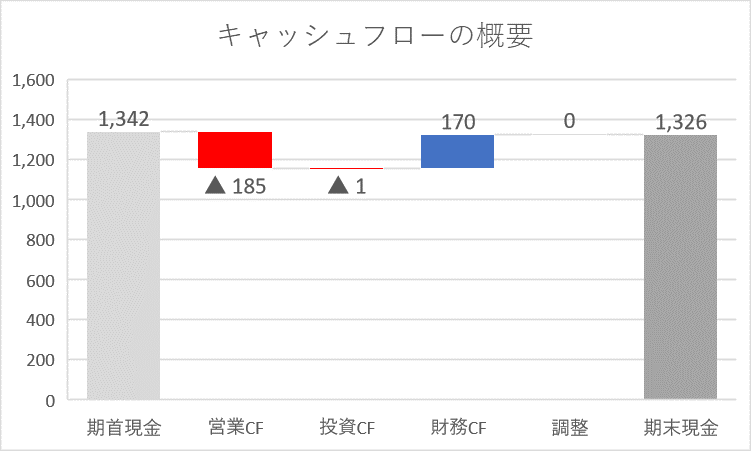

営業CFは▲185百万円と、キャッシュアウトとなりました。

これで3期連続での営業CFマイナスです。

キャッシュフローの概要を図にすると以下の通りです。

現在は比較的多くのキャッシュを持っていますが、本業によるキャッシュ流出(営業CFのマイナス)が続けば資金繰りは苦しくなります。

本業の成長、キャッシュ創出力の向上に期待しています。

■業績予想(会社発表)に対する進捗度

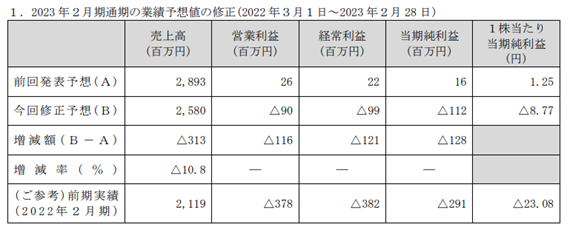

2023年1月13日(金)の決算発表と同時に、業績予想の下方修正が発表されました。

もともと、今期は営業利益、純利益は黒字転換する予想でしたが、赤字見通しに修正され、黒字転換は来期以降に持ち越しとなりました。

修正後の業績予想に対する売上高の達成度は99.8%でした。

わずかではありますが、予想に届きませんでした。

営業利益、純利益、いずれも予想よりも赤字幅が広がりました。 業績予想の精度については、少し疑いの目を持つ必要もありそうです。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報から、来期の業績予想を見ていきます。

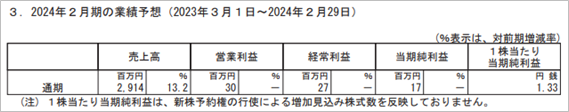

一方、会社発表の来期予想は以下の通りです。

営業利益・純利益は黒字転換予想となっているものの、会社発表は四季報よりも弱気です。

今期も黒字転換予想であったところからの下方修正で赤字となりましたし、下方修正した業績をさらに下回っての着地となりましたので、来期も同じことが起こる可能性も頭に入れておく必要がありそうです。

■株価水準とチャートの動き

4/18(火)の終値は558円です。

過去5年間の株価の動き(週足)は以下の通りです。

2018年11月に上場来高値5,620円をつけて以降下落が続き、現在も低迷しています。

2021年9月には、同社とJR東日本スタートアップ(株)によって設立された(株)TOUCH TO GOが東芝テックと資本業務提携することが発表され、出来高が大きく増加しました。

そろそろ底打ちし、上昇に転じるでしょうか。

すでにかなり下がっていますので、ここからさらに下落するリスクはそれほど大きくなく、機器の導入や営業利益の黒字転換など良いニュースがあれば、株価が大きく上昇する可能性を秘めた形であると思っています。

なお、今回の決算発表翌営業日4/17(月)の株価は▲9.7%と大きく下落。

厳しい受け止めとなりました。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

黒字化が期待された1年でしたが、残念ながら4年連続の赤字で着地。

黒字転換は来期以降に持ち越しとなりました。

売上高は+21.5%と順調に成長しましたが、来期は+13.2%予想と、伸び率が鈍化しています。

営業利益・純利益の黒字転換、その先のさらなる成長のためには、売上高がグングン伸びていくような推移を期待したいところです。

今後も売上高が伸び悩むようであれば、投資対象としては考え直す必要がありそうです。

売上高を伸ばしていくために今後どのような取り組みをしていくのか、ぜひ5月の株主総会で聞いてみたいものです。

連続赤字からの黒字転換は株価が大きく上がるチャンスで、以下の記事でも同社のことを取り上げています。

【四季報活用術】連続赤字からの黒字転換銘柄を狙おう!

ただし、本当に黒字転換するのか、黒字転換のためのドライバーとして売上高が伸びていくのか、については、根拠なく盲信しないように気を付けます。

昨年9月に200株買付し、そこから約▲33%下落したところで、今年3月に100株追加で買付しました。

今後さらに下落すれば、450円を目安に追加買付を検討しています。

同社を投資するにあたってのポイントは「増収率」だと考えていますので、今後新たな導入事例とともに増収率が高まることに期待し、見守りたいと思います。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【サインポスト】23/1/13決算発表内容と私の投資戦略

※23/1/13(金)に発表した2023年2月期第3四半期決算についての記事です。

・【サインポスト】22/10/14決算発表内容と私の投資戦略

※22/10/14(金)に発表した2023年2月期第2四半期決算についての記事です。

・【サインポスト】22/7/15決算発表内容と私の投資戦略

※22/7/15(金)に発表した2023年2月期第1四半期決算についての記事です。

・【サインポスト】22/4/14決算発表内容と私の投資戦略

※22/4/14(木)に発表した2022年2月期第4四半期決算についての記事です。

・【サインポスト】22/1/14決算発表内容と私の投資戦略

※22/1/14(金)に発表した2022年2月期第3四半期決算についての記事です。

コメント