個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

■本日のチェック銘柄

今日チェックするのは貸会議室ビジネスを展開するTKP(証券コード:3479)です。

東証グロース市場上場で、決算期は2月です。

直近の四季報より数値を抜粋すると、時価総額は1,115億円、従業員数は連結で873名です。

「Anytime, Anywhere, for All workers ~いつでも、どこでも、すべての働く人たちに」

のキャッチコピーを掲げる同社。

レンタルオフィスのリージャスを2023年2月に事業売却し、

①祖業でもある貸会議室事業

②アパホテルなどの宿泊事業

がビジネスの柱です。

社名の由来は創業者・河野社長のイニシャル「Takateru Kawano Partners」に由来しています。

私がこの会社に注目している理由は、

①困難な状況に対して素早く方向転換を図れる経営の柔軟性とスピード感が素晴らしいから

②コロナ禍を経て、Face To Faceのコミュニケーション・交流の重要性が再認識される中、同社が創造する空間の利用価値が今後も高まるだろうと考えているから

です。

なお、現在私はTKPの株を100株保有しています。

■決算発表内容の概要

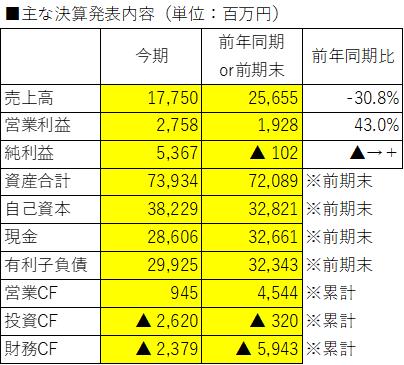

2023/10/12(木)に発表した2024年2月期第2四半期決算の主な内容は以下の通りです。

■決算発表内容分析のものさし

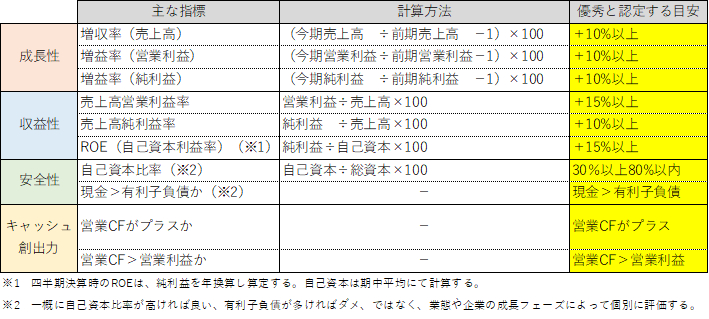

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

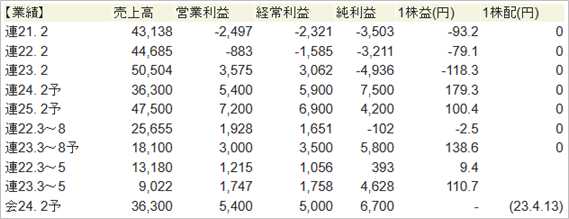

売上高は前年同期比▲30.8%でした。

営業利益は+43.0%、純利益は黒字転換。

前期の赤字▲102百万円から5,367百万円となりました。

2023年2月に売却したリージャス事業は赤字事業でしたので、売上高は減少し、利益は増加しました。

前期の数値からリージャス事業を除いて考えると、増収増益(売上高:+16.5%、営業利益:+7.4%)。

新型コロナの5類移行に伴い需要が回復しました。

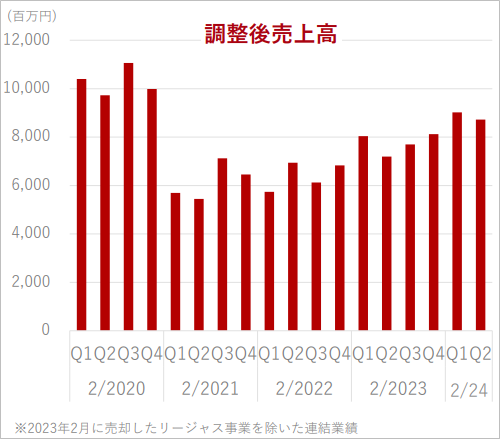

リージャス事業を除いた直近5期の売上高の推移は以下の通りです。

コロナ禍前の2020年2月期にはまだ届きませんが、じわじわと回復しています。

●収益性のチェック

売上高営業利益率は15.5%、売上高純利益率は30.2%でした。

目安の15%、10%を上回りました。

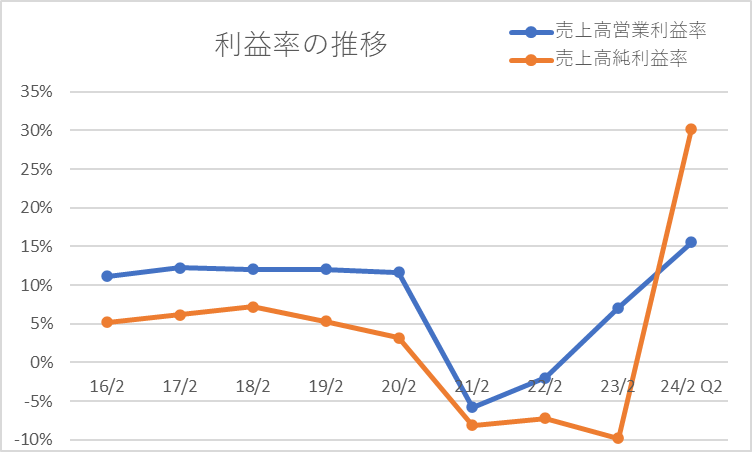

過去8年(2016年2月期~2023年2月期)と今期Q2の利益率推移は以下の通りです。

売上高純利益率が売上高営業利益率よりも高いのは珍しいことです。

これは第1四半期に法人税等調整額を3,260百万円計上したためです。

リージャス事業売却により子会社(特別目的会社)における繰越欠損金を承継したことにより、繰越欠損金に係る繰延税金資産を計上したことによるものです。

今期特有の要素ですので、売上高営業利益率の推移を見た方が、本業の状況を正しく捉えれます。

●安全性のチェック

自己資本比率は51.7%でした。

保有している現金は28,606百万円、有利子負債は29,925万円と、有利子負債が若干上回りました。

前期末と比べると自己資本比率は改善(45.5%→51.7%)、現金は▲4,055百万円減少(32,661百万円→28,606百万円)、有利子負債は▲2,418百万円減少(32,343百万円→29,925百万円)しました。

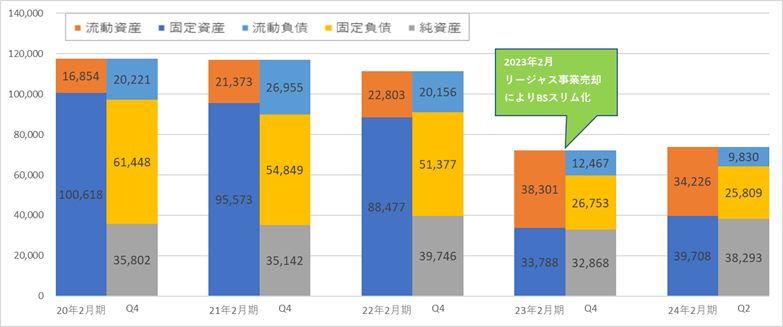

過去4年間(2019年2月期~2023年2月期)と今期Q2のBSの推移は以下の通りです。

2023年2月のリージャス売却により、BSがスリム化しました。

●キャッシュ創出力のチェック

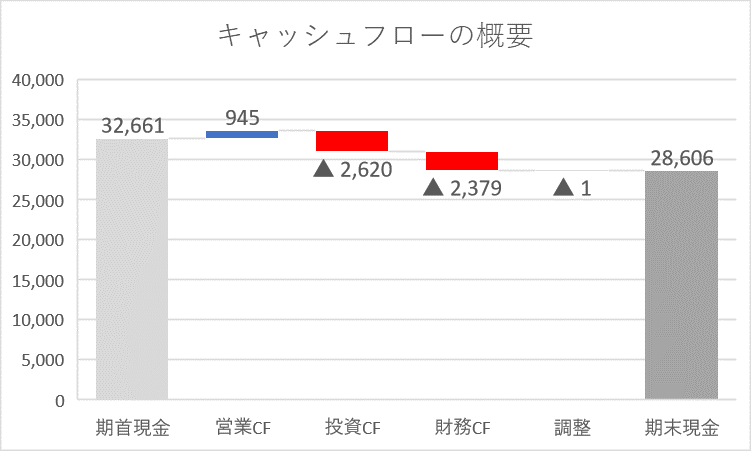

営業CFは+945百万円と、キャッシュインとなりました。

営業利益2,758百万円は下回りました。

また、前年同期の営業CF(+4,544百万円)と比べてもキャッシュインの弱さが気になるところです。

今後の推移に注目したいと思います。

キャッシュフローの概要を図にすると以下の通りです。

■業績予想(会社発表)に対する進捗度

業績予想に対する進捗度は、売上高:48.9%、営業利益:51.1%、純利益:80.1%です。

純利益は▲1,500百万円の予想に対し、▲4,936百万円の赤字となりました。

純利益の進捗が非常に高いように見えますが、上述のリージャス事業売却にともなう法人税等調整額3,260百万円をQ1に計上した影響は大きいです。

この要素を除くと、実質61%程の進捗になります。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報から、来期の業績予想を見ていきます。

今期の会社発表予想から来期の四季報予想への伸び率は、売上高:+167.6%、営業利益:+161.1%、純利益:▲21.7%です。

■株価水準とチャートの動き

10/20(金)の終値は1,962円、PERは10.9倍です。

会社発表の来期予想から計算するPERは17.8倍です。

上記の一時的な要因(リージャス事業の売却に伴う税効果)を除けば、実質的には25倍前後になるかと思います。

過去5年間の株価の動き(週足)は以下の通りです。

2020年のコロナ拡大により急降下。

その後は低迷が続き、コロナ前の水準にはまだまだ遠い状況です。

今回の決算発表を受けて、翌10/13(金)には▲17.3%、翌週は週間で▲13.2%と大きく下落しました。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

リージャス事業売却によりPLもBSも前年から大きく変化しました。

決算会見では、コロナ禍で苦戦していた料飲需要が回復(四半期売上高10億円まで回復)していることが示された一方、受注を停止しており機会損失が生じていることも言及されました。

年末の忘年会・納会シーズンの懇親会需要の取り込み、機会損失の最小化のため、内製化を急いでいるようです。

Q3、Q4の業績の取込に期待します。

現在保有している100株について、「5年で株価2倍」の水準である3,500円を利益確定の一つの目安として考えています。

最近は株価が下落してきていますので、今後さらに下落するようなら、相場全体の雰囲気(特に最近はグロース系の銘柄に逆風が増えいているので)や自身のポートフォリオのバランスなども考えつつ、追加買付も検討します。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【TKP】会社四季報の業績記事・材料記事を時系列で見てみよう!

※会社四季報の記事を時系列で並べてみました!

・TKPさんから株主優待頂きました~♪

※2023年5月に頂いた株主優待について書きました!

・【TKP】23/4/13決算発表内容と私の投資戦略

※23/4/13(木)に発表した2023年2月期決算についての記事です。

・【TKP】23/1/12決算発表内容と私の投資戦略

※23/1/12(木)に発表した2023年2月期第3四半期決算についての記事です。

・【TKP】22/10/13決算発表内容と私の投資戦略

※22/10/13(木)に発表した2023年2月期第2四半期決算についての記事です。

・【TKP】22/7/14決算発表内容と私の投資戦略

※22/7/14(木)に発表した2023年2月期第1四半期決算についての記事です。

・【TKP】22/4/14決算発表内容と私の投資戦略

※22/4/14(木)に発表した2022年2月期第4四半期決算についての記事です。

・【TKP】22/1/13決算発表内容と私の投資戦略

※22/1/13(木)に発表した2022年2月期第3四半期決算についての記事です。

・【TKP】21/10/14決算発表内容と私の投資戦略

※21/10/14(木)に発表した2022年2月期第2四半期決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~TKP

※21/7/15(木)に発表した2022年2月期第1四半期決算についての記事です。

コメント